(投稿・令和2年-見直し・令和7年2月)

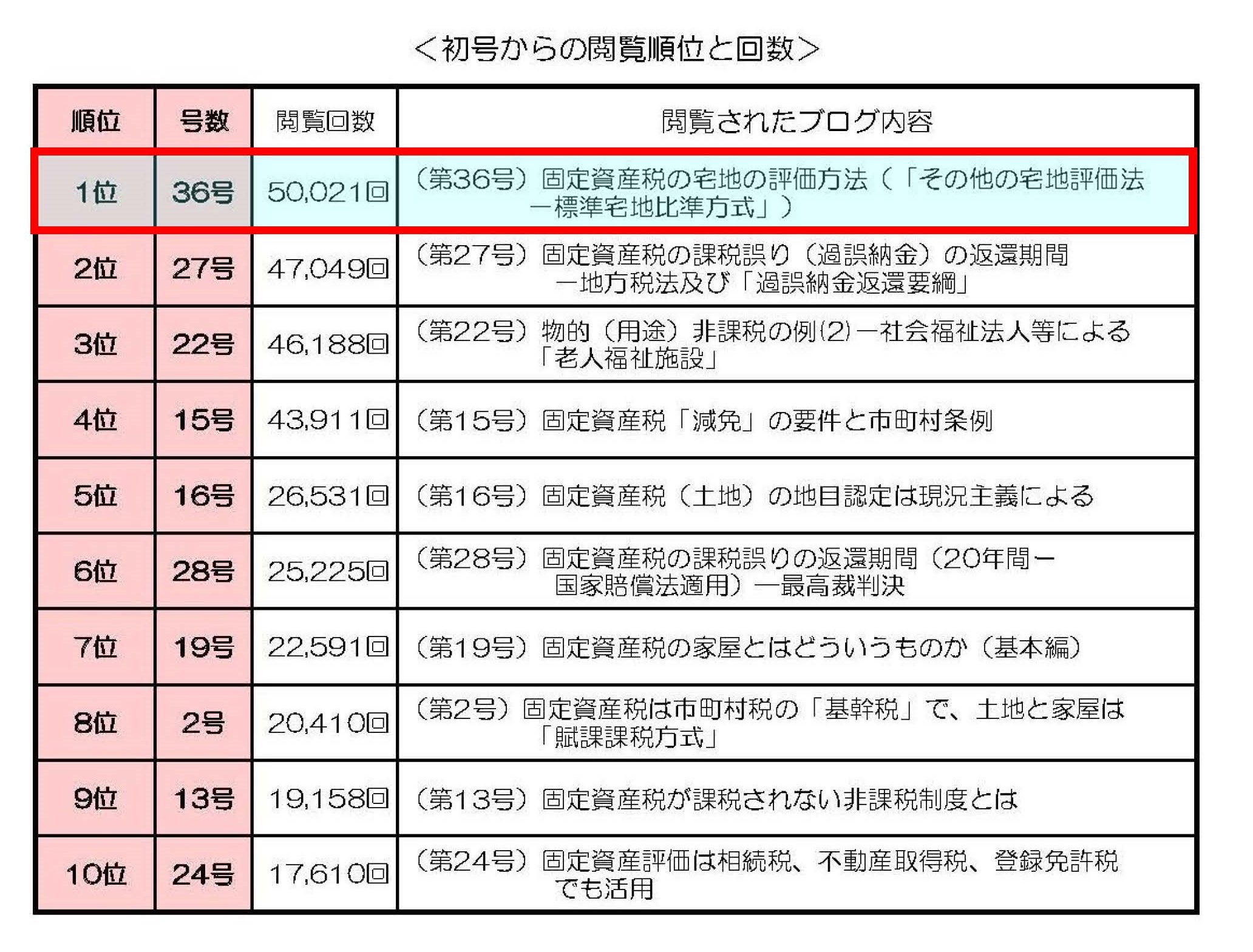

前号(第38号)「固定資産税の家屋評価と「再建築価格方式」について」に続いて、家屋評価の複雑な「再建築価格方式」についてです。

実は、この「再建築価格方式」の仕組みが大変複雑で、市町村の評価実務にも負担が大きく、家屋の課税誤りが発生する一つの原因であるとも考えられます。

では、「再建築価格方式」とはどのようなものなのでしょうか。

再建築価格とは

再建築価格とは、評価の対象となった家屋と同一のものを、評価の時点において新築するとした場合に必要となる建築費をいいます。

不動産鑑定評価での、原価法による再調達原価と同一の概念です。

この再建築価格(再調達原価)は、実際にその家屋をいくらで建築したのか、あるいはいくらで取得したのか建築費(取得費)とは異なるものです。

この「再建築価格方式」は50年以上にわたって採用されている評価方法ですが、この方式は仕組みが複雑であるため、これまで総務省や市町村では(資産評価システム研究センターを通じて)、家屋評価の簡素合理化が検討されてきています。 しかし、これまでの経緯や様々な要因により、抜本的な簡素合理化には至っていないのが現実でもあります。

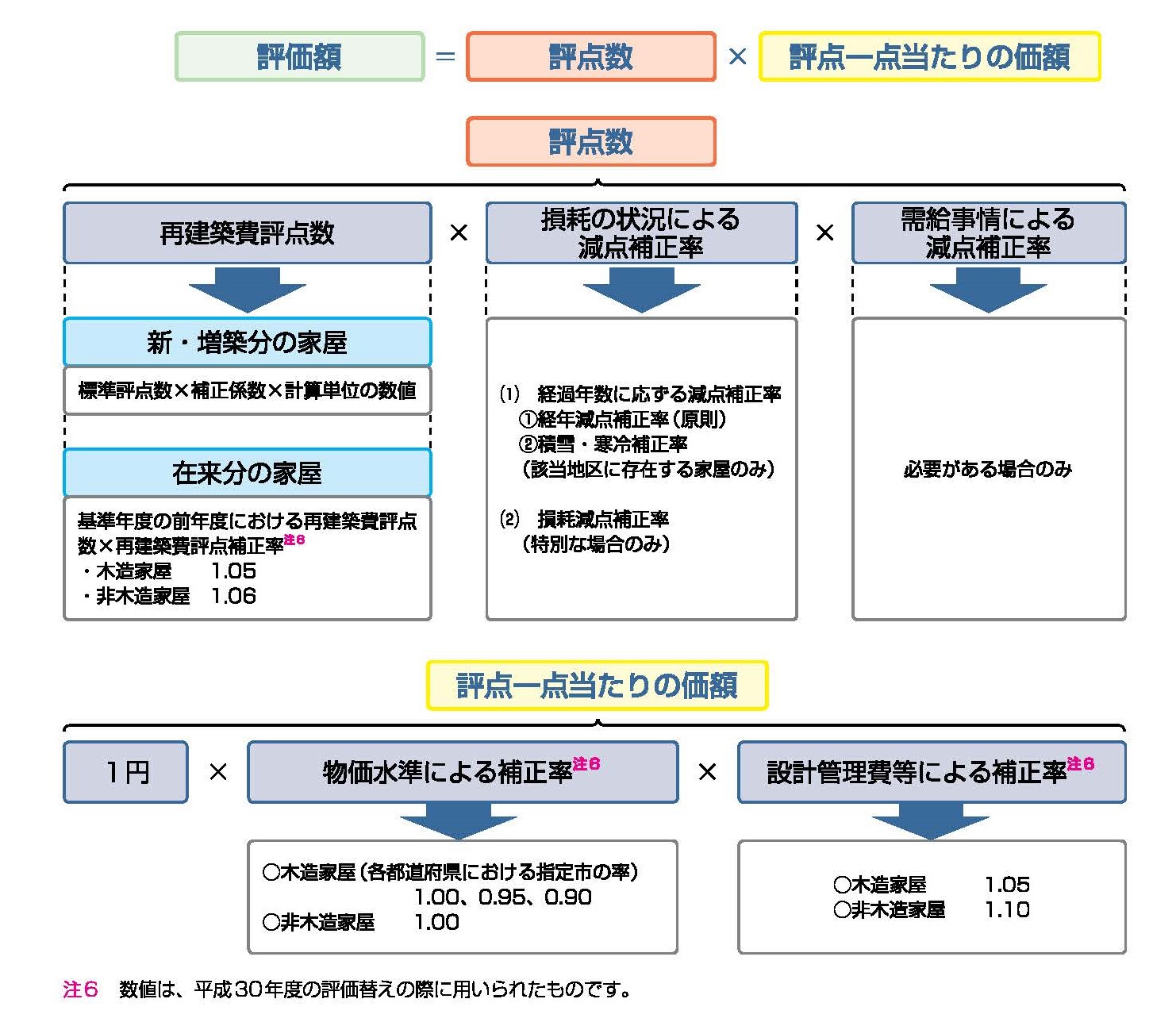

再建築評点数の算出方法

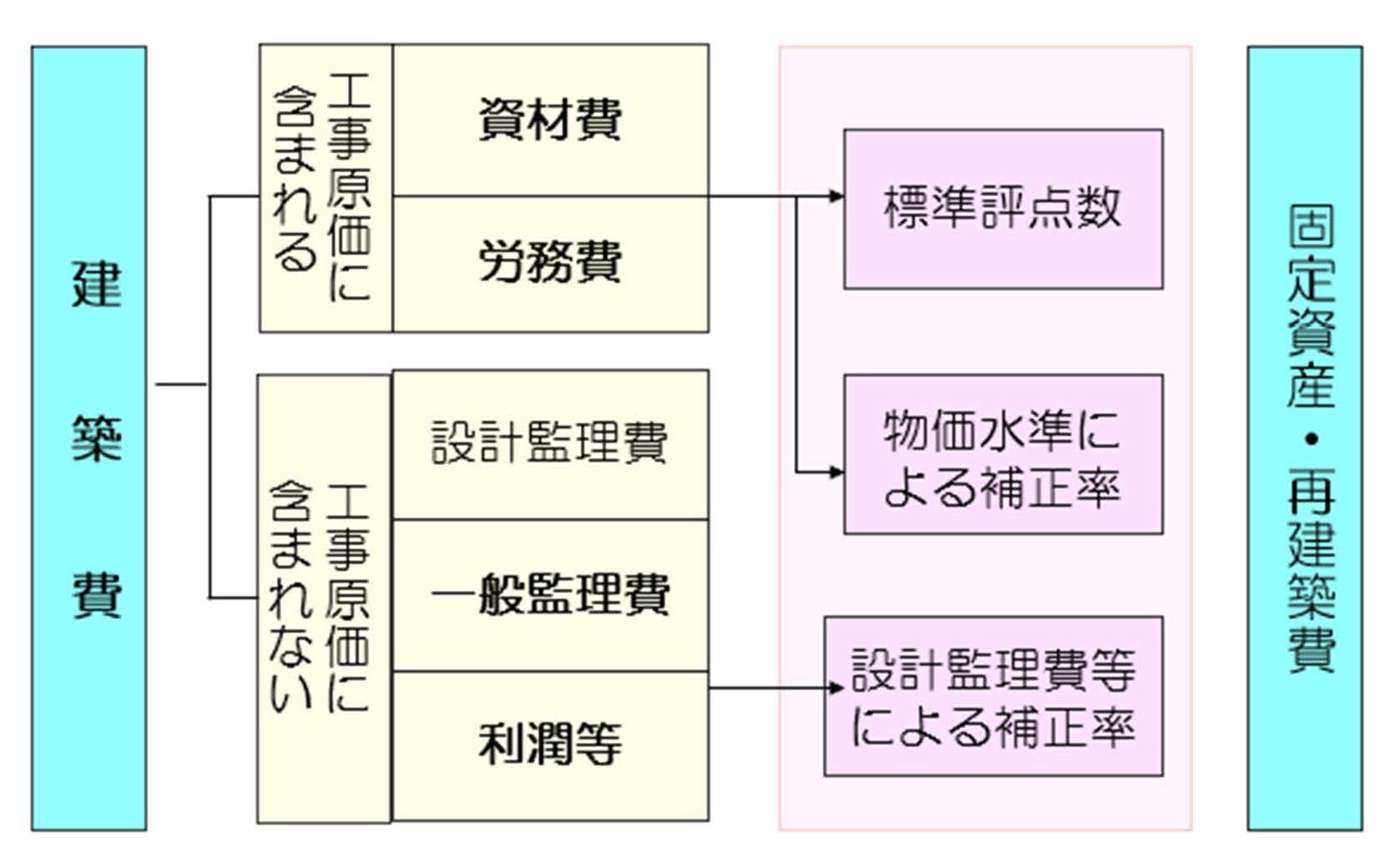

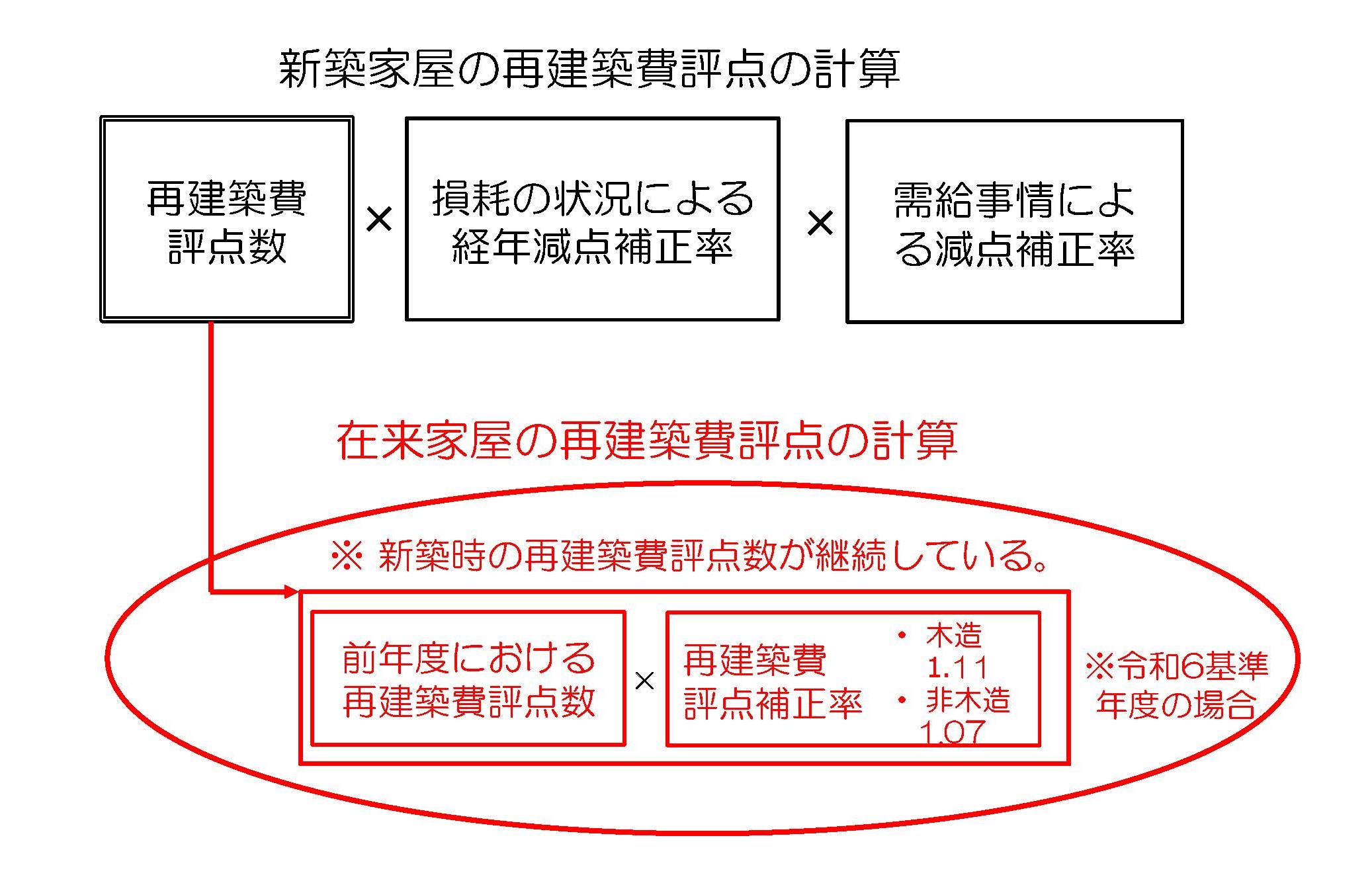

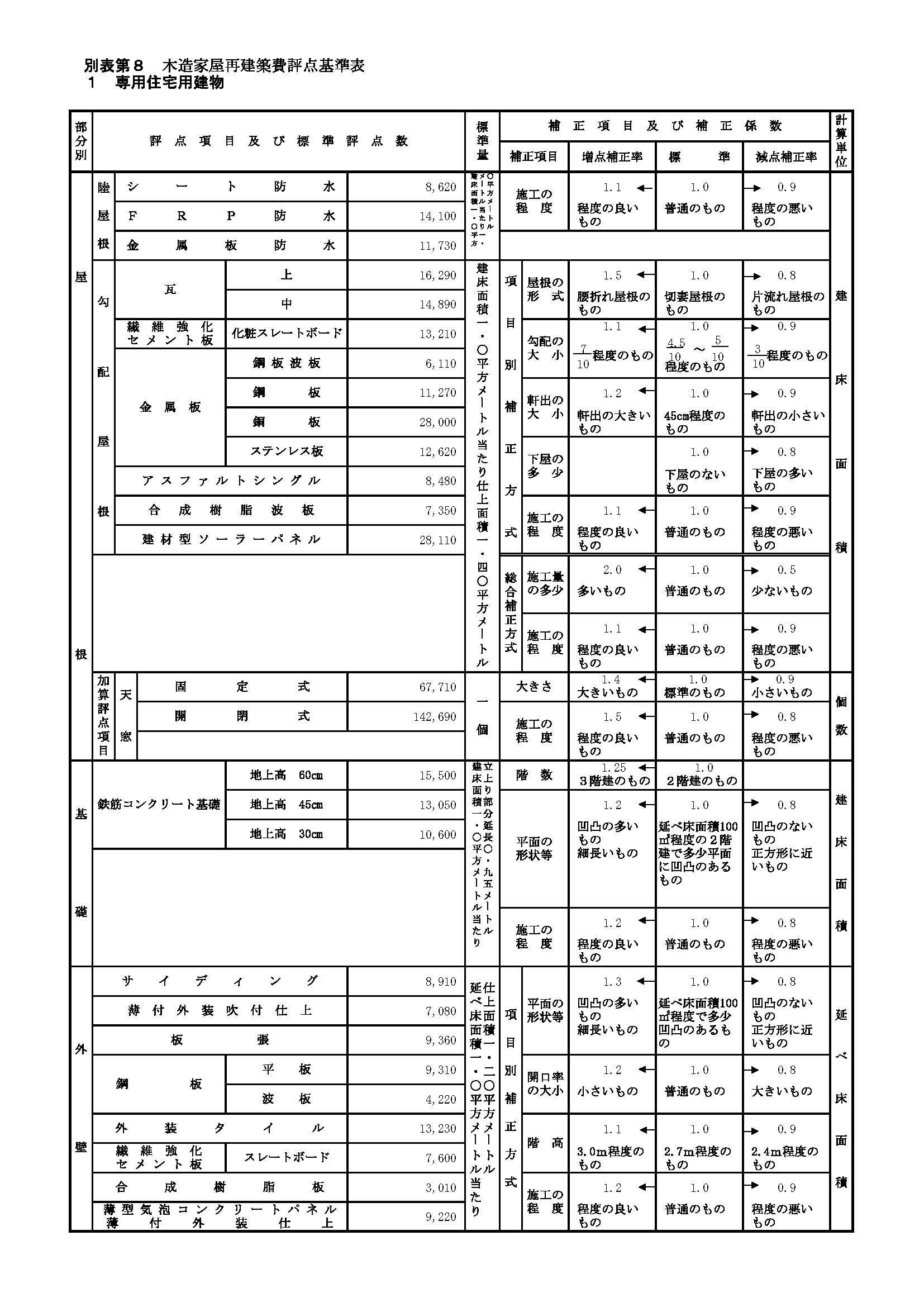

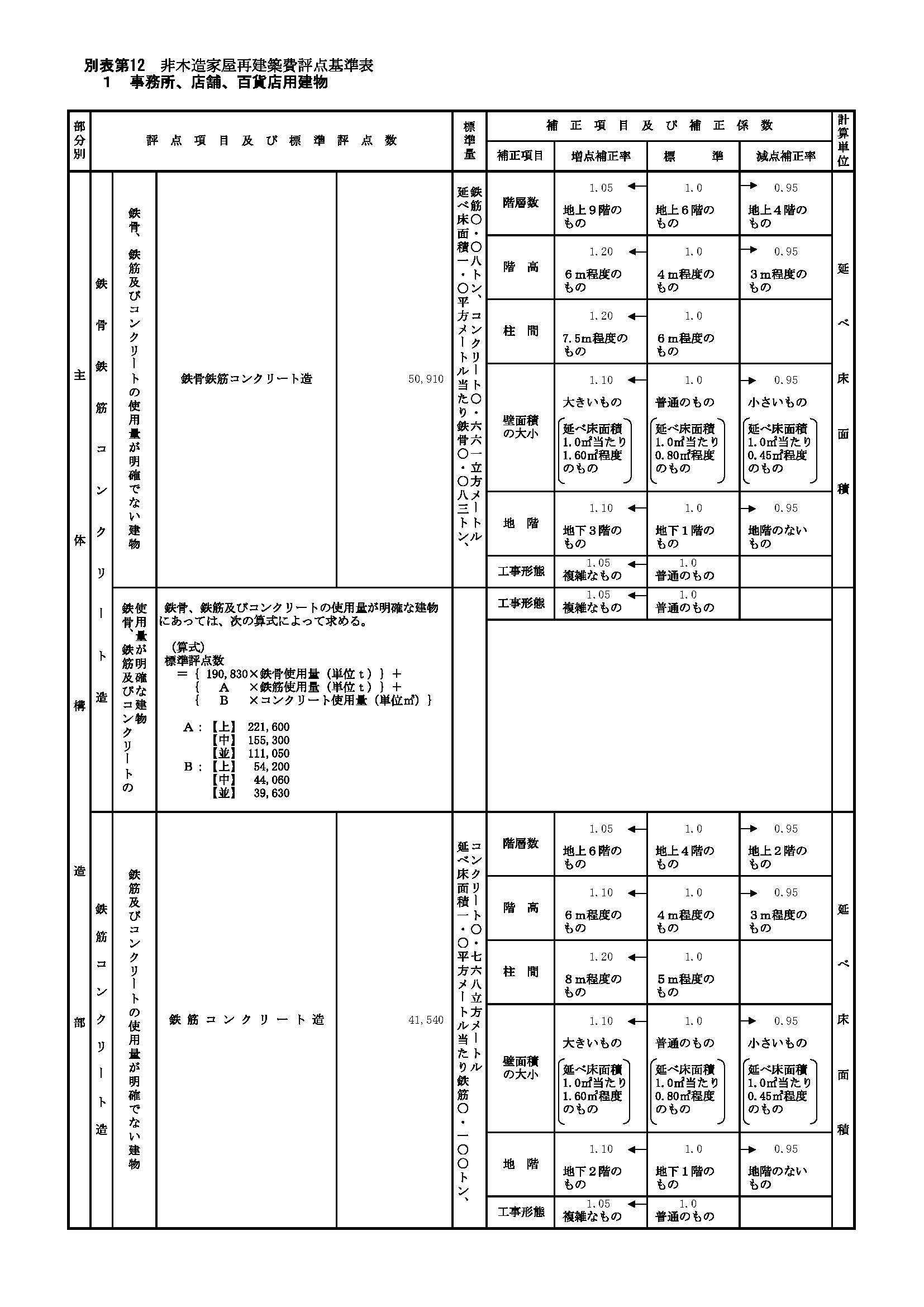

家屋評価は「再建築価格方式」により、まず用途別区分(木造13種類、非木造9種類)及び部分別区分(木造11種類、非木造14種類)により、再建築費評点基準表により再建築費表点数を算出します。

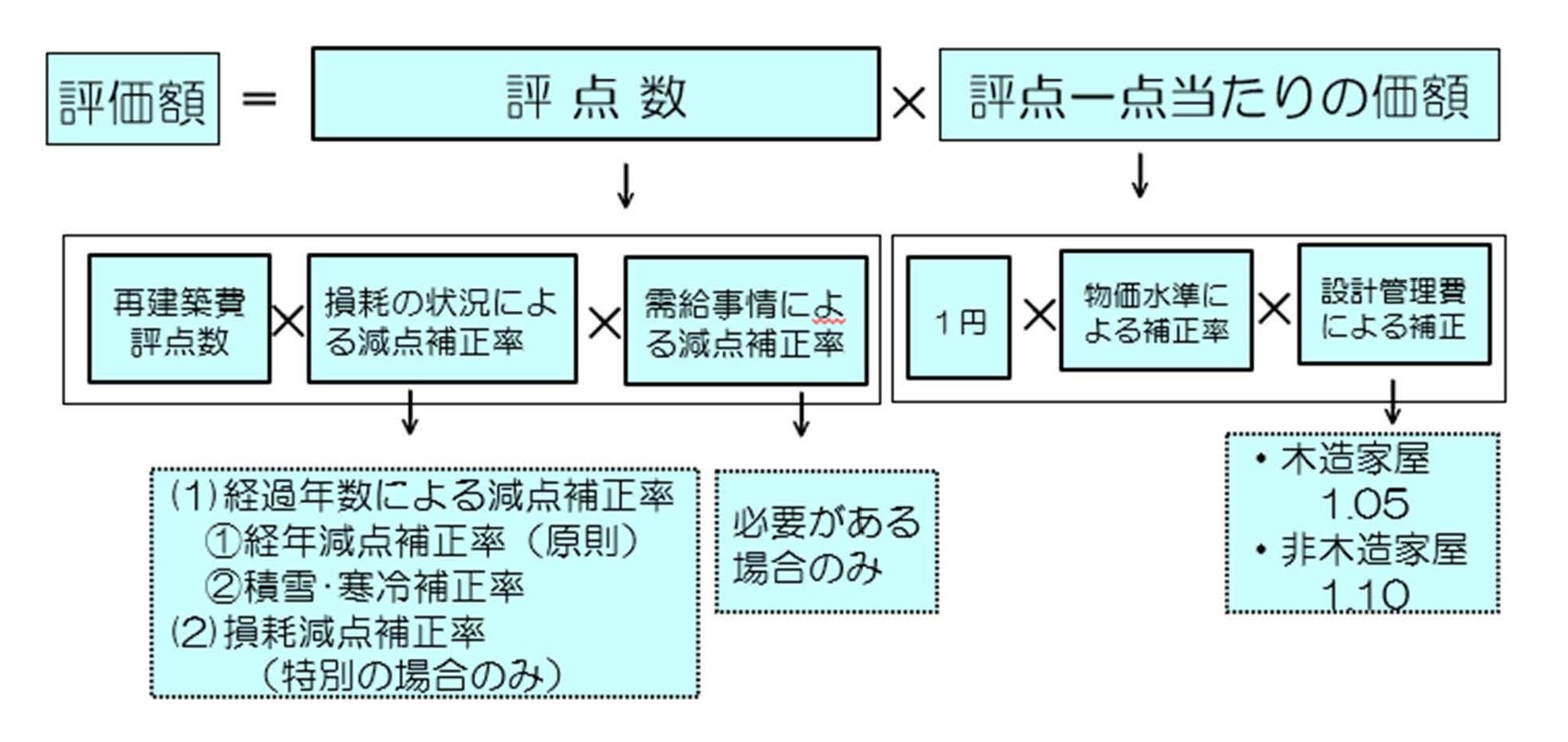

次に、この求められた再建築表点数に時の経過によって生ずる損耗の状況による減点補正等を行い、評価の対象となった家屋の表点数を算出します。

この場合の評点一点当たりの価額は、1円に物価水準による補正率及び設計管理費等による補正率を乗じた価額となります。

<家屋評価の仕組み>

家屋評価の用途別区分

家屋は、固定資産評価基準で木造家屋と非木造家屋とに区分され、その木造、非木造家屋それぞれに、再建築費評点基準表による用途別区分が規定されています。

そこで、まず用途別区分ですが、木造家屋が13種類、非木造家屋が9種類に分類されています。

<木造家屋の用途別区分(13種類)>

①専用住宅用建物、②共同住宅及び寄宿舎用建物、③併用住宅用建物、④ホテル、団体旅館及び簡易旅館用建物、⑤普通旅館及び料亭用建物、⑥事務所及び銀行用建物、⑦店舗用建物、⑧劇場用建物、⑨病院用建物、⑩工場、倉庫用建物、⑪附属家用建物、⑫簡易附属家用建物、⑬土蔵用建物

<非木造家屋の用途別区分(9種類)>

①事務所、店舗、百貨店用建物、②住宅、アパート用建物、③病院、ホテル用建物、④劇場、娯楽場用等のホール型建物、⑤工場、倉庫、市場用建物、⑥住宅用コンクリートブロック造建物、⑦軽量鉄骨造建物(ア.住宅、アパート用建物、イ.工場、倉庫、市場用建物、ウ.事務所、店舗、百貨店等用建物)

この用途別区分は、以前は木造、非木造ともに20~30種類ほどありましたが、平成30年度基準では上記のとおり13種類と9種類に統合されています。(実際の建築現場では逆に種類が増えているのが現実です。)

家屋評価の部分別区分

次に上記の用途別区分ごとに部分別区分が規定されています。

木造家屋では11種類、非木造家屋では14種類に区分され、再建築費表点数を計算します。そして、それらの部分別を合計して、その家屋の再建築表点数を算出することになりますが、家屋評価においては、この作業で大部分を占めることになります。

<木造家屋の部分別区分(11種類)>

①屋根、②基礎、③外壁、④柱・壁体、⑤内壁、⑥天井、⑦床、⑧建具、⑨建築設備、⑩仮設工事、⑪その他の工事

<非木造家屋の部分別区分(14種類)>

①主体構造部、②基礎工事、③外周壁骨組、④間仕切骨組、⑤外部仕上げ、⑥内部仕上、⑦床仕上、⑧天井仕上、⑨屋根仕上、⑩建具、⑪特殊設備、⑫建築設備、⑬仮設工事、⑭その他工事

この部分別区分は、建築された家屋の表面に表れている部分から隠れた内部をも推定して評価できるように、家屋の構造を外見的な面から区分されています。したがって、この部分別区分は、実際の建築の見積書の区分とは異なることになります。

また、この部分別区分ごとに使用資材の種類、品質、施工の態様に応じて「標準評点数」が決められており、さらに実際に家屋を見て「補正項目」「補正係数」を査定し、床面積等の「計算単位」を乗じることにより部分別再建築費表点数を求めることになります。

(計算内容は詳細に亘るため割愛します。)

複雑さが課税誤りの原因に

上記のとおり、固定資産評価の区分と実際の建築見積書の工事別区分とは異なります。

そのため、市町村の担当者は実際の建築見積書や図面から、固定資産評価の用途別区分及び部分別区分に該当する項目を拾い出す作業を行わなければなりません。

仮に、固定資産評価基準での木造家屋の専用住宅用建物再建築評点基準表だけでも8ページに亘り、非木造家屋の事務所、店舗、百貨店用建物となると24ページに亘る基準表になっています。

<木造の例(専用住宅用建物)>

<非木造の例(事務所・店舗・百貨店用建物)>

上記のとおり、非木造家屋の用途別は9種類ですので、この再建築費評点基準表の9倍になる訳で膨大な量になります。

市町村の税務担当者は、通常、事務職であることから建築の専門家ではありません。もちろん、研修等は行われますが、建築の専門的名称や構造等を十分に理解するのには時間が掛かります。

ところが、市町村の事務職は3~5年程度で異動するのが一般的であり、折角慣れた時期には異動するという事態が発生します。

そのような事態を防ぐため、市町村によっては、家屋評価の専門的な職員を配置することや、京都府内の京都地方税機構のように京都府と(京都市を除く)25市町村での広域連合のような共同化の試みも進められています。

また、政令指定市以外の市町村では、300㎡あるいは500㎡以上の非木造家屋の評価は県(県税事務所)に依頼しています。

ところで、毎年送られてくる固定資産税(都市計画税)納税通知書を見ると、土地については「前年度課税標準額、本則課税標準額、課税標準額」の金額が異なる等分かりにくくなっています。

家屋は「単に課税標準額」に税率を乗ずると税額が分かる記載になっていますが、そもそも家屋評価自体が大変複雑で、固定資産税家屋の評価・課税の潜在的な誤りが多いと思われます。

※なお、この用途別区分は令和3年度基準までの基準でして、令和6年度基準からは、木造家屋が13種類から7種類へ、非木造家屋が9種類から6種類に整理統合されています。

また、この部分別区分については、令和6年度基準からは、木造家屋が11種類から10種類へ、非木造家屋が14種類から11種類に整理統合されています。

2022/05/29/10:00