(第57号)固定資産税の在来(中古)家屋の評価がなぜ下がらないのか

(投稿・令和4年6月-見直し・令和7年3月)

今回は、在来(中古)家屋(以下「在来家屋」)の固定資産税評価がなぜ下がらないのかについて解説します。

ある読者の方から「自分の保有しているビルの固定資産税がこの10年程下がっていないが、どうなのでしょうか」との問合せがありました。

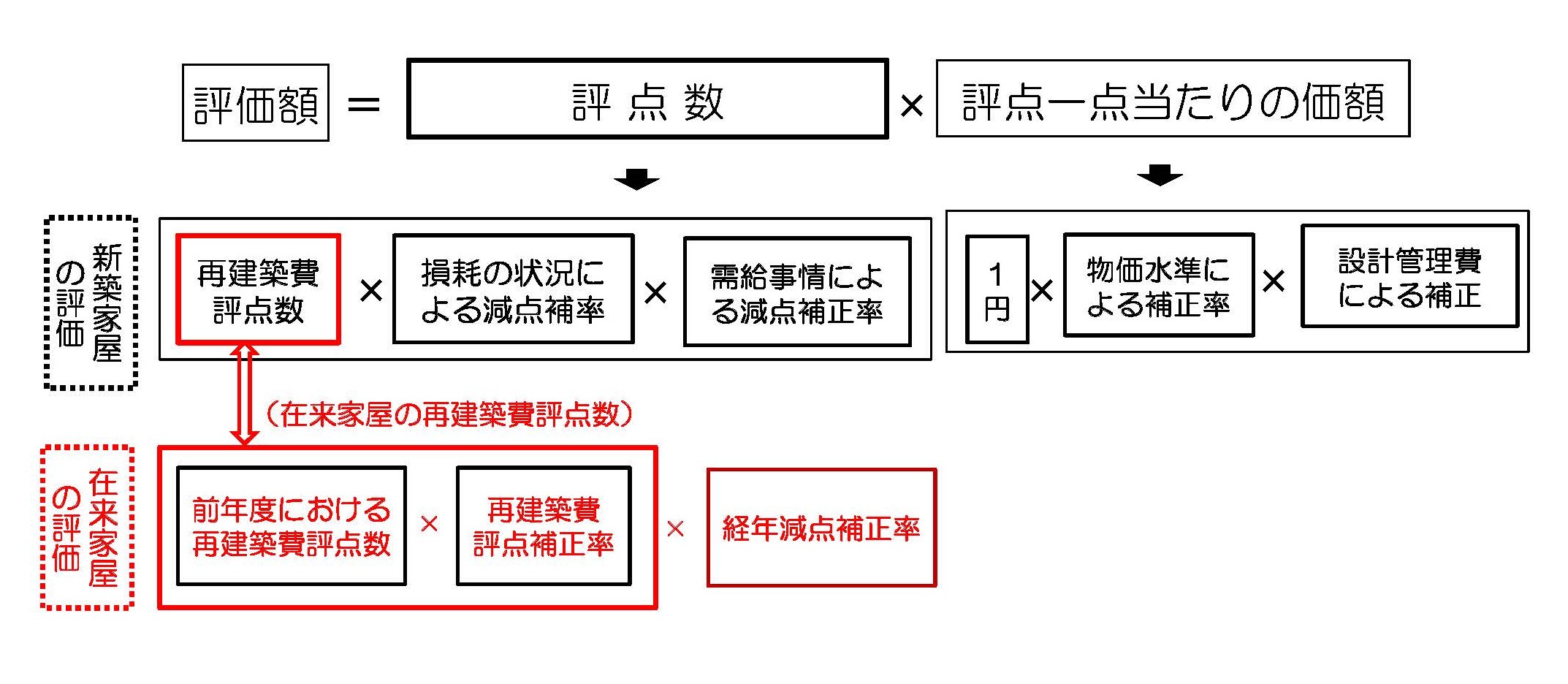

家屋の評価は、再建築価格方式を採用しており、これが複雑な仕組みで「課税誤り」の原因にもなっていることはこれまでもお伝えしてきました(第38~40号)。

ところで、「なぜ在来家屋の評価額が下がっていないのか」の理由ですが、それは「在来家屋の評価の仕組み」にあります。

そこで、今回は「在来家屋の評価の仕組みに」焦点をあてて見ていくことにします。

在来家屋の評価の仕組み

下の図のとおり、在来家屋の評価は赤の太枠内のとおり、再建築評点数の評価にあたって、経年減価補正率だけでなく再建築費評点補正率が入っています。実は、この再建築費評点補正率が家屋評価を引き下げていない原因であります。

<固定資産税家屋評価の仕組み>

在来家屋の再建築評点数とは

それでは在来家屋の再建築費評点数とはどういうものなのかということです。

在来家屋の再建築評点数は、「前年度における再建築費評点数×再建築費評点補正率」となり、単に築年数による減価をするだけでは済まず「再建築費評点補正率」を乗ずる方法になっています。

<在来家屋の再建築費評点数=前年度における再建築費評点数×再建築費評点補正率>

「前年度における再建築費評点数」とは、3年毎の基準年度に評価される前回の実際に評価・課税されている評点数です。

つまり、固定資産税の在来家屋の評価は、それまでの評価が正しいものとしての前提の上に成り立っている訳です。

再建築費評点補正率とは

そして、その「前年度における再建築費評点数」に「再建築費評点補正率」を乗ずるのですが、では「再建築費評点補正率」とはどういうものかです。

「再建築費評点補正率」は固定資産評価基準に次のように定義されています。

<在来分の木造・非木造家屋の再建築費評点補正率>

「固定資産評価基準(木造・非木造家屋)」

「再建築費評点補正率は、基準年度の賦課期日の属する年の2年前の7月現在の東京都(特別区の区域)における物価水準により算定した工事原価に相当する費用の前基準年度の賦課期日の属する年の2年前の7月現在の当該費用に対する割合を基礎として定めたものである。」

つまり、再建築費評点補正率とは、東京都特別区の工事原価の物価水準で3年前の水準と比較してどの程度上下しているのかその割合ということになります。

令和6年度では、木造1.11、非木造1.07とされており上昇していることになります。

実は、この再建築費評点補正率はここ4基準年度上がり続けているのです。

<再建築費評点補正率の推移>

このように、固定資産税家屋の再建築価格方式では、単に築年数の減価だけではなく、工事原価の物価水準も関連づけて評価されているため、築年数を経るに従って単に評価額が下がる仕組みにはなっていません。

これが、固定資産税家屋の再建築価格方式の特色でもあります。

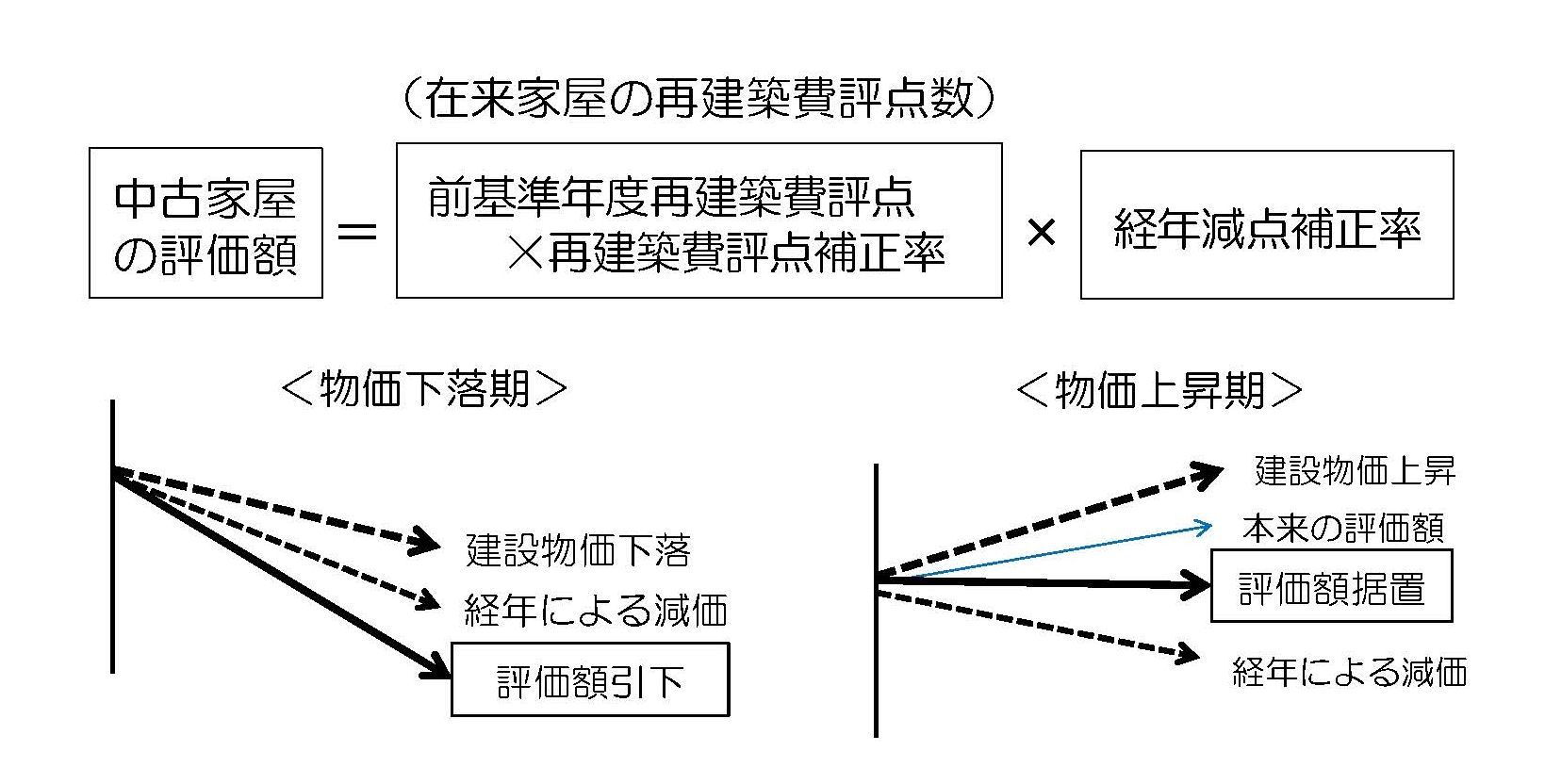

家屋評価の「据置」と「残価率」

さらに固定資産税の在来家屋評価の仕組みには、「据置」と「残価率」というものがあります。

建設物価上昇期の「据置」

普通であれば家屋は築年数の経過に伴って評価額も下がるのですが、再建築価格方式では、この時期の工事原価の物価水準をも反映させる必要があるため、仮に建設物価が上昇しているときには、計算上の評価額が上がる場合もあります。

<建設物価上昇期の家屋評価>

上の図の左側が<物価下落期>で「経年による減価」は当然下がっていることから、「評価額引下」となり問題はありません。

逆に右側が<物価上昇期>の場合で、「経年による減価」は当然年数に従って下がりますが、「建設物価上昇」が相当高い時には、計算上の評価額(「本来の評価額」)が上がる場合があります。

しかし、この場合には、固定資産税の評価額を上げる訳にはいかないために「評価額据置」(前基準年度と同じ評価額)となりますが、これが「在来家屋の評価が下がっていない」仕組みである訳です。

家屋は存在する限り20%課税=「残価率」

固定資産税の家屋評価では、もう一つ「残価率」という特徴があります。

それは、家屋が存在している限りは、築年数が何年経っても「20%の評価額が続く」ということです。

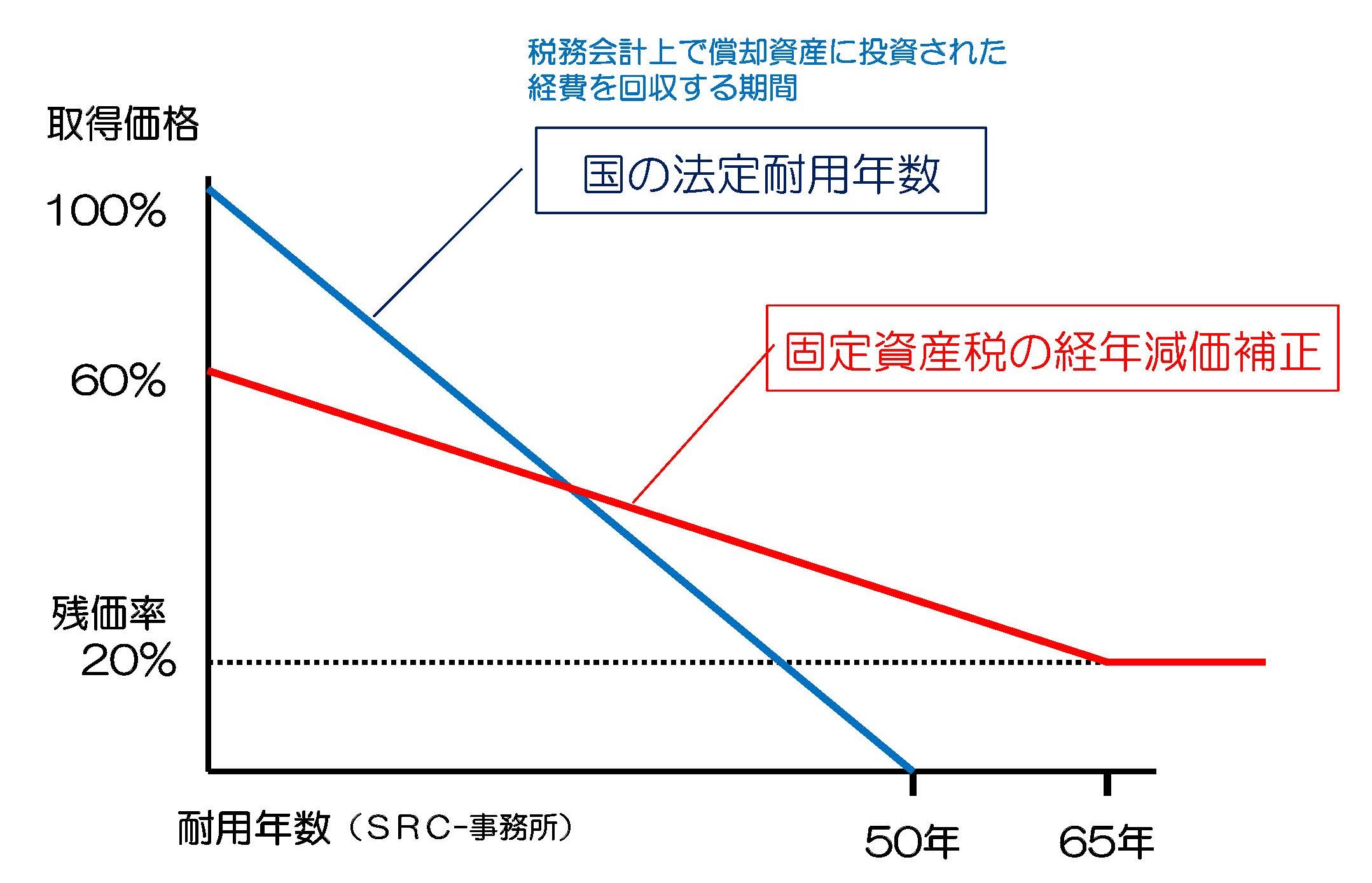

<家屋評価の残価率>

この図で固定資産税の取得価格(出発点)が60%となっていますが、これは家屋の新築評価を行ったときの「実績」として、取得価格の60~70%程度に収まっているケースが多いことからです。

この「残価率」には賛否両論ありますが、そもそも固定資産税は「行政サービスの対価」という性格があります。

例えば、家屋があれば公道等を使用することになり、その行政サービスを受けているため、その対価として固定資産税が課税されているという説明です。

在来家屋の審査は新築時の検討が必要

以上のように、在来家屋の評価は、それまでの再建築費評定数が正しいことを前提にして成り立っている訳です。

それでは、仮に中古ビルを購入した所有者が「この家屋の固定資産税(評価額)は高いのでは」と疑念を持ち、審査申出を行った場合、課税当局の弁明も固定資産評価審査委員会からの審査結果も「適正に在来家屋評価が行われているので問題は無い」と棄却されるのが常ですが、これは問題無いのでしょうか?

これまで説明してきたとおり、在来家屋の評価が正しいのか間違っているのかを確認する場合には、「新築時の評価(評点数)が正しいのかどうか」を確認する必要があるのです。

しかも、新築時の評価資料は廃棄して存在しないのであれば、固定資産評価基準に基づいて評価が行われている固定資産税である以上、その案件に対しての訴訟提起も難しくなるのです。

そもそも、固定資産税家屋評価の方法が複雑で課税誤りの原因にもなっている「再建築価格方式で良いのか」との疑問があります。

2022/6/5/19:00