(第95号)私道が「公共の用に供する道路」として非課税になる場合(具体的要件)

(投稿・令和5年3月-見直し・令和7年4月)

私道が「公共の用に供する道路」であれば非課税となることについては、第21号でお知らせしましたが、今回はその続編として、どのような場合に私道が非課税となるのか、具体的な要件についてみていきます。

なお、固定資産税の地目の認定は現況主義で、これは固定資産評価基準の第1章(土地)第1節(通則)一(土地の評価の基本)に定められています。

また地目の意義の定義については、不動産登記事務取扱手続準則の定めているとおりとされています。

なお、この内容については、第16号「固定資産税(土地)の地目は現況主義による」で説明してあります。

固定資産税における私道の非課税

固定資産税における私道の非課税は「公共の用に供する場合ですが、この根拠規定は地方税法348条(固定資産税の非課税の範囲)2項(物的非課税)5号になります。

<固定資産税の「私道」非課税>

「地方税法348条2項5号」

「2項 固定資産税は、次に掲げる固定資産に対しては課することができない。ただし、固定資産を有料で借り受けた者がこれを次に掲げる固定資産として使用する場合には、当該固定資産の所有者に課することができる。

5号 公共の用に供する道路、運河用地及び水道用地」

「公共の用に供する道路」に関する通達・行政実例

この「公共の用に供する道路」については、これまで、自治省(現在の総務省)からの通達(現在は「通知」です)や行政実例が出されています。

<昭和26年7月13日地財委税1140号(地方財政委員会通達)>

「『公共の用に供する道路』の解釈につき,所有者において何等の制約を設けず,広く不特定多数人の利用に供するものをいう。」

<昭和26年9月14日地財委税1456号(行政実例)>

「『公共の用に供する道路』の解釈につき,原則として,道路法の適用を受ける道路をいうものであるが,林道,農道,作業道等であっても,所有者において何等の制約を設けず,広く不特定多数人の利用に供し,道路法にいう道路に準ずるものと認められるものについては,『公共の用に供する道路』に包含され,また,特定人が特定の用に供する目的で設けた道路であっても,当該道路の現況が,一般的な利用について何等の制約を設けず広く不特定多数人の利用に供するものと認められるものについては『公共の用に供する道路』に該当する。」

<昭和42年4月5日自治固34号(行政実例)>

「一般的に,特定人が特定の用に供する目的で設置した道路が『公共の用に供する道路』に該当するためには,当該道路の現況が一般的利用について何等の制約を設けず開放されている状態にあり,かつ,当該私道の他の道路への連絡状況,周囲の宅地の状況等からみて客観的に広く不特定多数人の利用に供される性格を有するものであることを要する。」

市町村の取扱要領・指針

また、この地方税法の非課税規定は歴史も長いことから、多くの市町村で「公共の用に供する道路」の取扱要領や指針が定められています。

ここに、東京都(23区)の「道路に対する非課税のご案内」と大阪市の「『公共の用に供する道路』に係る事務処理要領(一部)」を紹介します。

(いずれもホームページに掲載されています。)

この東京都(区)・大阪市の内容はほぼ同じで、また他の全国の市町村の要領、指針も同様の内容となっています。

私道の固定資産税課税の取扱い

私道とは何か

(1)私道の定義

私道とは、道路の設置と管理主体の観点から、個人や企業などの私人により設置及び維持管理等されている、通行の用に供されている道路です。

これに対して公道は、国や公共団体等により設置及び維持管理されている、公衆の通行の用に供されている道路で、地方税法348条1項で「人的非課税」とされています。

(2)不動産登記の観点から

不動産登記法による土地の地目は不動産登記事務取扱手続準則68条で23種類規定されていますが、そのうちの公衆用道路(21号)は「一般交通の用に供する道路(道路法による道路であるかどうかを問わない。)」とされています。

つまり、公衆用道路は必ずしも公道とは限らないのです。

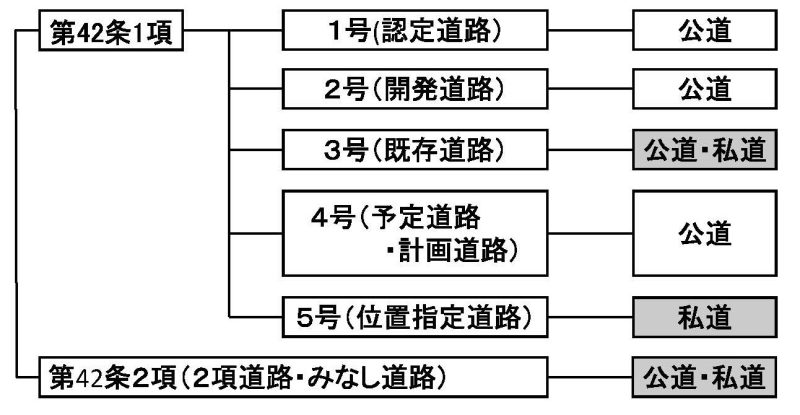

(3)建築基準法の観点から

建築基準法では42条1項と2項に道路の種類が定義されていますが、建築基準法の道路は必ずしも公道とは限らず私道も含まれています。

<建築基準法上の道路>

裁判例にみる「公共の用に供する道路」

「公共の用に供する道路」の適用をめぐって、これまでいくつか訴訟が行われてきていますが、定義自体は上記の通達や行政実例を踏まえて一貫しているようです。

したがって訴訟の内容は、案件の私道が具体的に「公共の用に供する道路」に該当するか否かの内容となっています。

これまでの裁判例にみる「公共の用に供する道路」の定義は、「開放性」「公共性」「準道路性」の3要件から成りますが、ここに判決文から引用します。

<福岡高等裁判所判決/平成26年(行コ)第18号>

「『公共の用に供する道路』とは,原則として道路法が適用される道路を意味し,所有者において何らの制約も設けず(開放性),広く不特定多数人の利用に供されている(公共性)ものをいうが,道路法による道路でなくても,それに準ずる土地であって,何らの制約なく一般公衆の利用に供されているものを別異に解する理由はないから,『道路法にいう道路に準ずるもの』と認められるもの(準道路性)を含むと解すべきである。」

(1)開放性

・所有者において何らの制約も設けられていないこと。

・例えば「夜間通行禁止」等の時間制約や道路上に植木鉢を置いたりしている場合は開放性が認められません。

(2)公共性

・広く不特定多数人の利用に供されていること。

・例えばショッピングモールで「利用者以外通行禁止」等の制約は公共性が認められません。

(3)準道路性

・道路法にいう道路に準ずるものと認められるもの。

・準道路性では、私道所有者の私権の行使(用途変更・廃止)が制限されます。

条例による申告義務

この非課税等特別措置(非課税、課税標準の特例等)の適用に当たっては、取扱通知(「地方税法の施行に関する取扱いについて」平成22年)により、「条例により申告義務を課することが適当である」とされています。

<取扱通知-地方税法の施行に関する取扱いについて(第3章第1節19)>

「非課税等特別措置の適用に当たっては、定期的に実地調査を行うこと等により利用状況を的確に把握し、適正な認定を行うこと。また、実地調査時点の現況等を記載した対象資産に関する諸資料の保管、整理等に努め、その的確な把握を行うとともに、利用状況の把握のため必要があると認められる場合には、条例により申告義務を課することが適当であること。」

「公共の用に供する私道」の判例紹介

ここに「公共の用に供する私道」の判例の一部を紹介します。

上記の「公共の用に供する道路」の定義で引用した福岡高等裁判所判決/平成26年(行コ)第18号です。

この訴訟は、第1審(福岡地方裁判所/平成24年)で、福岡市にある商店街として使用されている土地を所有する原告らが「非課税とすべき土地が課税対象とされた」として訴え原告勝訴でした。

しかし、第2審の福岡高等裁判所では「本件土地の一部である商店街の各通路は、「公共の用に供する道路」に該当するとはいえず、固定資産税等を非課税とすべき理由はないと」して原判決を取消し請求を棄却しました。

詳細につきましては、次の判決要旨をご覧ください。

2023/03/25/10:00