(第9号)固定資産税の納税義務者ー所有者課税の原則(登記・登録されている者)

(投稿・平成25年-見直し・令和6年12月)

今回は「固定資産税の納税義務者は誰か」の基本的内容になります。

なお地方税法第343条(固定資産税の納税義務者等)では、1項~3項が「所有者課税の原則」が規定され、4項~10項では「所有者課税の例外」規定になっていますが、今回は「原則」の1項~3項の説明になります。

固定資産税の納税義務者とは

原則-所有権が登記・登録されている者

<土地又は家屋の納税義務者>

※地方税法第343条1項、2項(中略)

「1項 固定資産税は、固定資産の所有者に課する。

2項 前項の所有者とは、土地又は家屋については、登記簿又は土地補充課税台帳若しくは家屋補充課税台帳に所有者として登記又は登録されている者をいう。この場合において、所有者として登記又は登録されている個人が賦課期日前に死亡しているときは、同日において当該土地又は家屋を現に所有している者をいうものとする。」

固定資産税の納税義務者は、原則として毎年1月1日(賦課期日)の固定資産の所有者であり、土地又は家屋についての所有者とは、登記簿又は土地補充課税台帳若しくは家屋補充課税台帳に所有者として登記又は登録されている者になります(台帳課税主義)。

ただし、所有者として登記又は登録されている個人(含む法人)が賦課期日前に死亡しているとき、賦課期日において当該土地又は家屋を「現に所有している者」が固定資産の所有者となります。

したがって、登記簿に登記されている土地及び家屋については、登記簿上の所有者が納税義務者となり、真実の所有者が誰であるかにかかわらず登記簿上の所有者に対して課税されることになります。

その意味では、固定資産税の納税義務者は必ずしも真実の所有者とは限りません。

なお、登記所は、土地又は建物の表示に関する登記をしたとき、所有権等の登記の抹消、登記名義人の氏名・住所等の変更をしたときは、10日以内にその旨を当該土地又は家屋の所在地の市町村長に通知をすることとなっています。

<登記所からの通知等>

※地方税法第382条1項

「1項 登記所は、土地又は建物の表示に関する登記をしたときは、10日以内に、その旨その他総務省令で定める事項を当該土地又は家屋の所在地の市町村長に通知しなければならない。」

2人以上で共有している場合

土地及び家屋の固定資産が2人以上の者により共有されている場合、各共有者が連帯して納税義務を負います(以下「連帯納税義務者」)。

連帯納税義務者に対しては、その1人に対して、又は同時若しくは順次に全ての連帯納税義務者に対して、徴収金の全部又は一部についての履行の請求としての納税の告知、督促及び滞納処分をすることができます。

<連帯納税義務>

※地方税法第10条

「地方団体の徴収金を連帯して納付し、又は納入する義務については、民法第436条、第437条及び第441条から第445条までの規定を準用する。」

一方、税額の確定処分として行う納税の告知、差押えの前提条件としての督促等は、履行の請求としてするものではないため、民法の規定は準用されず、連帯納税義務者各人に対して行わなければ効力は生じないと解されています。

このようなケースで滞納が発生した場合、納税通知書を送付した者の個人の資産(預金等)についての差押え等の滞納処分を行うことができますが、課税客体となっている土地・家屋に対して滞納処分を行うためには、共有者全員に対して、あらかじめ納税の告知、督促等を行う必要があります。

償却資産は課税台帳に登録されている者

<償却資産の納税義務者>

※地方税法第343条3項

「3項 第1項の所有者とは、償却資産については、償却資産課税台帳に所有者として登録されている者をいう。」

償却資産については、土地や家屋の場合における登記簿はなく、申告により償却資産課税台帳に登録されますので、その登録された者が所有者とされます。

この償却資産課税台帳に登録された者は、固定資産税の賦課期日である1月1日現在における実際の所有者と一致する建前となっています。

納税義務者の所有権移転があった場合

ところで、土地又は家屋の所有者(X)が変更された場合について、XからYに所有権が移転される場合と、Xが死亡した場合、納税義務者はどうなるかという問題です。

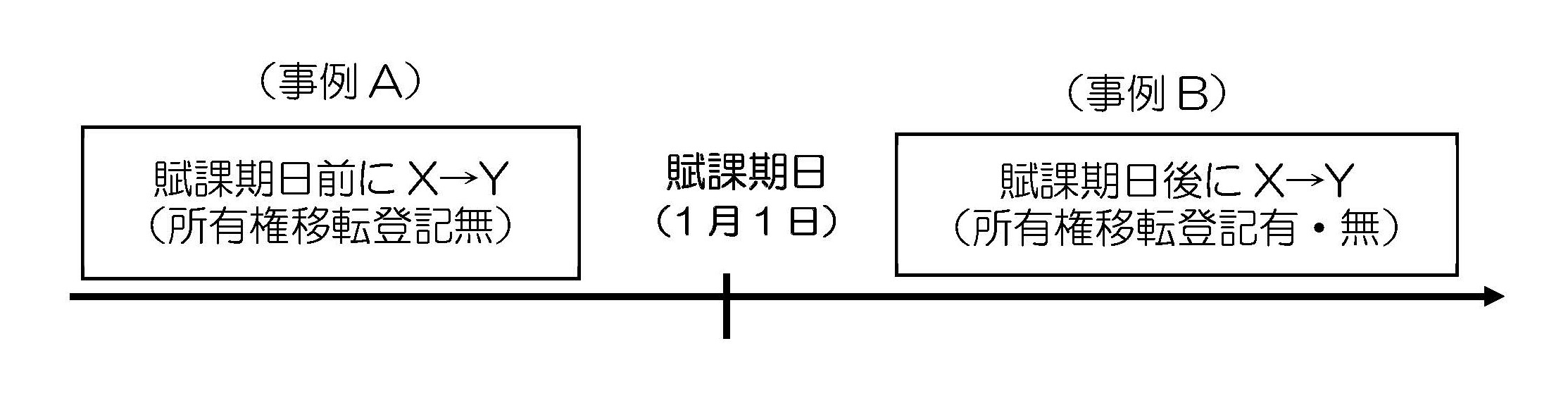

まず、納税義務者XからYへの所有権移転の場合ですが、(1)事例A:賦課期日前にX→Y所有権移転と(2)事例B:賦課期日後にX→Y所有権移転の場合です。

<所有者XからYの所有権移転の場合-事例A及びB>

(1)事例A:賦課期日前にX→Y所有権移転

まず、賦課期日前にXからYに所有権が移転され、所有権移転登記もされていれば、問題なくYが年度納税義務者となります。

ところが、所有権が移転されているにもかかわらず、XからYに所有権移転登記がされていない場合です。

XからYに所有権が移転されているにもかかわらず、賦課期日現在で所有権登記がされていない場合は、Xがその年度の納税義務者となってしまいます。

(2)事例B:賦課期日後にX→Y所有権移転

賦課期日にはXが納税義務者ですので、年度途中でYに移転しても、その年度はXが納税義務者となります。

ただし、売買による所有権移転の場合には、不動産業者により「固定資産税の精算」が行われるのが普通で、これにより、契約(決済)日以降の固定資産税はYの負担として、日割計算でその日以降の固定資産税分がYからXに渡されます。

しかし、この場合でも、法的な納税義務者はXですので、精算時にはXが全納していることを条件とされています。

納税義務者が死亡した場合

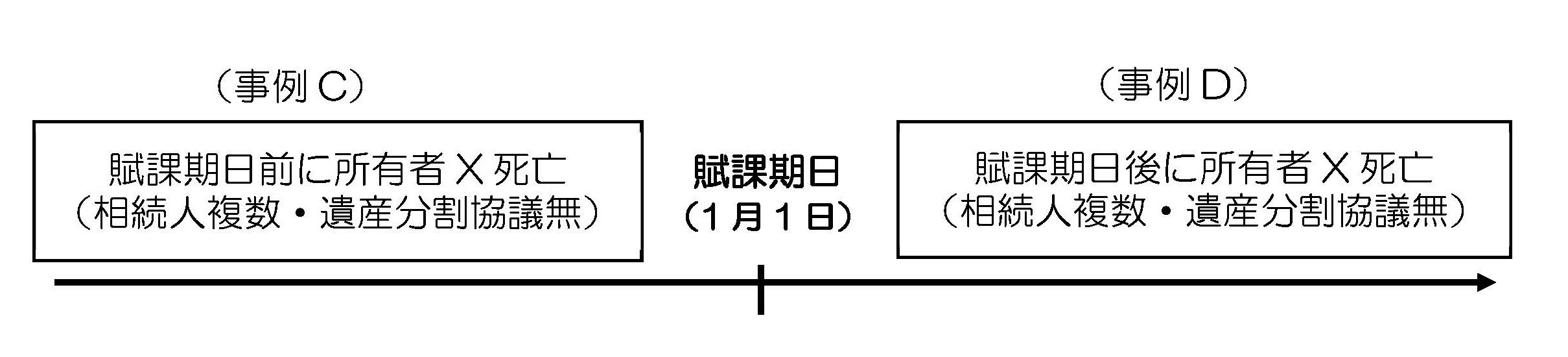

次に(3)事例C:賦課期日前に所有者Xが死亡と(4)事例D:賦課期日後に所有者Xが死亡の場合です。

<所有者Xが死亡している場合-事例C及びD>

(3)事例C:賦課期日前に所有者Xが死亡

賦課期日前に所有者Xが死亡した場合、相続の遺産分割協議及び所有権移転登記が行われ、賦課期日現在の納税義務者が確定しているときは、その相続人(登記者)が納税義務者で問題ありません。

ここで、問題となるケースは、所有者Xが死亡し法定相続人が複数いるが、遺産分割もされず不動産登記もXのままになっている場合です。

この場合には、法定相続人全員が「現に所有している者」となり、法定相続人は「連帯納税義務」を負うことになります。

この「連帯納税義務」とは、仮に法定相続人が3名であったとした場合、その3名はそれぞれが全員分の納税義務を負うという意味ですので、「自分は3分の1のみ負担する」との主張はできません。

(4)事例D:賦課期日後に所有者Xが死亡

まず、この場合も法定相続人(3名)間で遺産分割協議と所有権移転登記が行われている場合は、その固定資産を取得し登記名義人となった者が「事実上」の納税義務者となります。

しかし、事例Cと同じく、法定相続人3名の間で遺産分割協議が成立していない場合にどうなるかということです。

事例Cの場合は、法定相続人3名の「連帯納税義務」でしたが、この事例Dでは「法定相続分の負担」となります。

つまり、法定相続人3名は、それぞれ自分の法定相続分(割合)の責任を負うということになります。

ただし、これはあくまでも法的な扱いですので、事例C及び事例Dでも法定相続人間での話し合いが行われるのが一般的です。

例えば、正式な遺産分割協議が行われていなくとも、被相続人Xの土地、家屋に居住していた(あるいは居住する)法定相続人がその固定資産税を負担するという取り決めが相続人間で行われる場合が多いと思います。

ただし、この場合には、最寄りの市町村の固定資産税担当課に「固定資産税納税の届出」(市町村によって名称が異なりますが)を行う必要があります。

<相続による納税義務の承継>

※地方税法第9条2項(中略)

「2項 相続人が2人以上あるときは、各相続人は、被相続人の地方団体の徴収金を民法第900条から第902条までの規定によるその相続分によりあん分して計算した額を納付し、又は納入しなければならない。」

<相続人からの徴収の手続>

※地方税法第9条の2(中略)

「1項 納税者につき相続があつた場合において、その相続人が2人以上あるときは、これらの相続人は、そのうちから書類を受領する代表者を指定することができる。この場合において、その指定をした相続人は、その旨を地方団体の長に届け出なければならない。

2項 地方団体の長は、相続人の一人を指定し、その者を同項に規定する代表者とすることができる。」

2022/4/27/10:00