(第62号)固定資産税の「家屋評価の簡素化」がなぜ必要か

(投稿・令和4年6月-見直し・令和7年3月)

今回と次回は「家屋評価の簡素化について」ですが、今回では現在の方式(特に再建築価格方式)を中心に説明します。

これまでのブログでも触れているとおり、現行の固定資産家屋の評価は、固定資産評価基準によって再建築価格方式により行われています。

再建築価格方式が決定された経緯

この再建築価格方式が決定される経過は、昭和34年4月から昭和36年3月の間に「固定資産評価制度調査会」において、家屋の評価方法として、①再建築価格を基準として評価する方法、②取得価格を基準として評価する方法、③賃貸料の収益を基準として評価する方法、④売買実例価格を基準として評価する方法の4つの方法について検討された結果、①の再建築価格方式が採用されています。

その理由として「再建築価格は、家屋の構成要素として基本的なものであり、その評価の方式化も比較的容易であるので再建築価格方式が適当であるため」とされています。

この方式は、現行の固定資産評価基準が制定された昭和39年度から現在まで採用され続けている評価方法です。

<再建築価格方式の概要>

再建築価格方式の内容(復習)

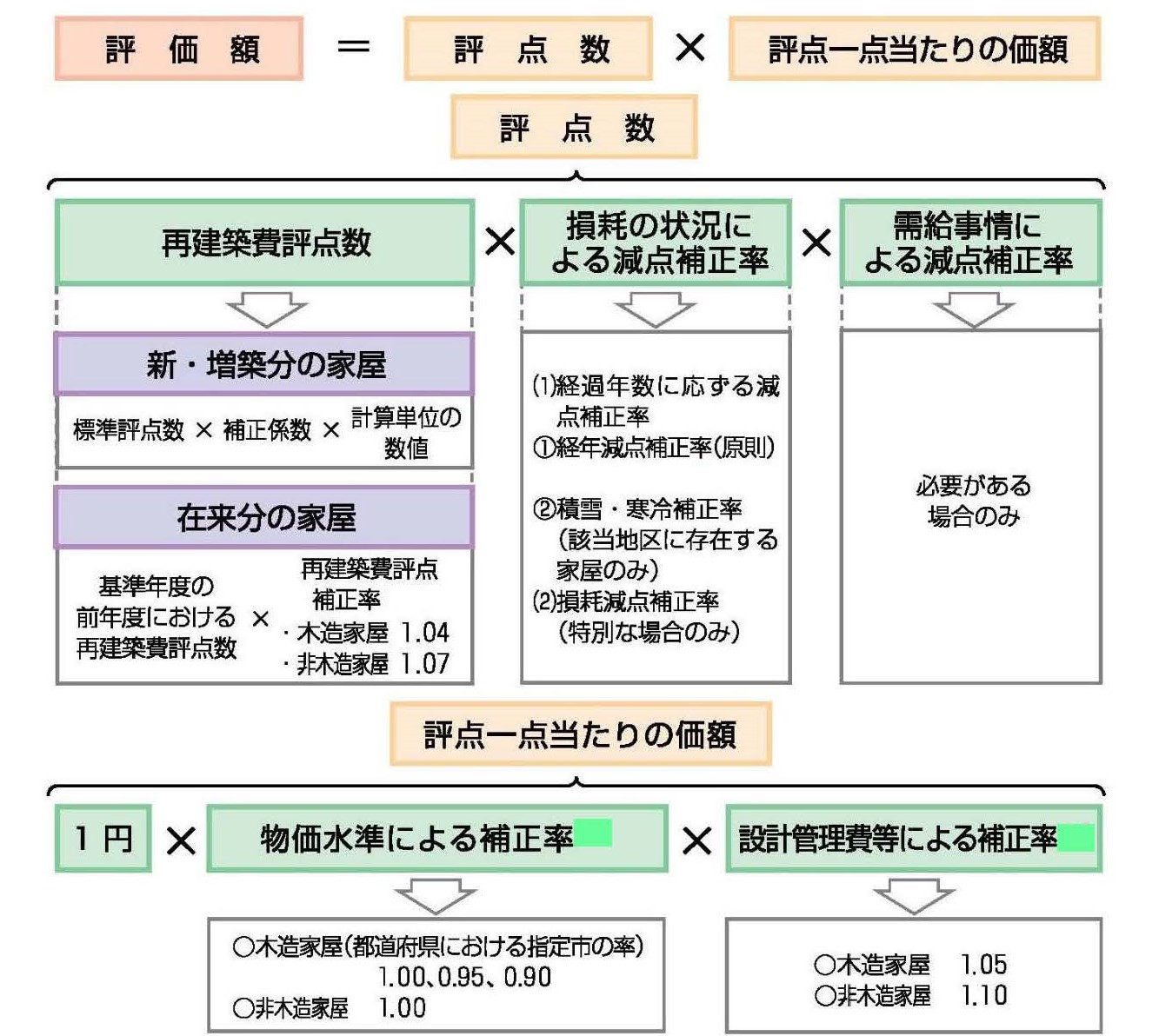

再建築価格方式は固定資産評価基準により、木造、非木造ともに次の3つの方法が規定されています。

部分別による再建築費評点数の算出方法

部分別評価方法は、現在採用されている再建築価格方式の本来的な方法です。

再建築価格方式は、評価の対象となる家屋と同一のものを、評価する時点において、その場所に新築するとした場合に必要とされる建築費(再建築価格)を求め、この再建築価格に時の経過等によって生ずる損耗の状況による減価を考慮し、必要に応じて需給事情による減価を考慮して家屋の価格を算出します。

この方式は、用途別区分(木造13種類、非木造9種類)及び部分別区分(木造11種類、非木造14種類)により、再建築費評点基準表により再建築費表点数を算出するなど、大変複雑で「課税誤り」の原因ともなっています。

※令和6基準年度から、用途別区分(木造7種類、非木造9種類)、部分別区分(木造10種類、非木造11種類)に簡素化されました。

また、この実施においては、評価担当者の相当数の確保や建築構法と建築資材等に関する知識、評価実務経験を得るための相応の期間が必要不可欠となりますが、最近では、市町村職員の人事異動のサイクルが短くなる傾向にあり、この部分別評価方法の習得環境も厳しくなっています。

比準による再建築費評点数の算出方法

比準評価方法は、上記の部分別評価方法の煩雑さを軽減し、評価事務の簡素化を図る目的として固定資産評価基準で位置づけられました。

この比準評価方法は、市町村で標準家屋を設定して、新築家屋をこの標準家屋の部分別建築費表点数に比準して求める方法ですが、現在、主に木造や軽量鉄骨造の住宅系家屋で主に採用されています。

在来分の家屋に係る再建築費評点数の算出方法

在来分評価方法は中古家屋の評価方法となっており、既に算出されている前評価基準による再建築費表点数に対し、資材費等の価格の変動割合を基礎として定められた再建築費評点補正率を乗じることにより、基準年度の再建築費表点数を求める方法です。

再建築価格方式の課題(簡素化)

再建築価格方式は、これまでも指摘してきましたが、主に次の点が課題(問題点)としてあげられています。

(1)自治体において資材内容や補正等について判断する部分が多く、自治体間の均衡が図りにくい。

(2)評価事務が繁雑で、多くの人件費を要する。

(3)納税者の視点から見たときに、制度が複雑で分かりにくく、取得価格との差が大きい場合に理解が得られにくい。

(4)昨今では、建築資材、建築工法等の進化、家屋の多様化、複雑化、大規模化が進んでおり建築技術等も進んでいて、現在の評価方法は制度疲労を起こしつつある。

なお、家屋評価の再建築価格方式が複雑過ぎて課税誤りの原因にもなっていることについては、第39号と第40号に掲載してありますので、そちらをご覧ください。

不動産鑑定における建物評価(原価法)

不動産鑑定評価(建物の原価法)

不動産鑑定評価では、建物(※)の評価方法の一つに原価法があります。

(※鑑定評価では「家屋」の用語は用いません。)

原価法では、中古建物又は土地・建物一体の評価が一般的ですが、建物の新築相当額を求める考え方は、固定資産評価基準の再建築価格方式とほぼ同じ考え方です。

不動産鑑定評価の原価法では、再調達原価額から減価額を控除して積算価格を求めます。

① 再調達原価……再調達原価とは、対象不動産を価格時点において再調達することを想定した場合において必要とされる適正な原価の総額を言います。建設請負により、請負者が発注者に対して直ちに使用可能な状態で引き渡す通常の場合を想定し、発注者が請負者に対して支払う標準的な建設費に発注者が直接負担すべき通常の付帯費用を加算して求めます。

しかし、不動産鑑定評価の場合は、大量・画一的な評価ではないため、固定資産評価基準のような「基準」はなく、不動産鑑定士が案件ごとに必要な分析と建築専門家等の意見等を参考にして、再調達価格を査定し、延床面積を乗ずることにより再調達原価とします。

② 減価額……建物の減価額の査定として、耐用年数に基づく方法と観察減価法の2つの方法があり、原則として併用します。

耐用年数に基づく方法の場合は、新築時からの経過年数と経済的残存耐用年数から査定します。経済的残存耐用年数とは、仮に法定耐用年数が残り5年であっても、対象建物が実際に今後何年使用可能か(例えば10年)との観点から査定します。観察減価法は、不動産鑑定士が対象建物を実際に現地で観察して査定します。

③ 積算価格の決定……①の再調達原価額から②の控除額を控除して積算価格を試算します。

不動産鑑定評価で固定資産評価を修正できるか

問題は、では「不動産鑑定評価で固定資産家屋評価の価格を修正することが可能か」ということです。

固定資産評価の訴訟で不動産鑑定評価を用いて争っている事例はそれなりにあります。しかし、地方裁判所と高等裁判所で不動産鑑定書による修正が認められたケースはありますが、最高裁判所においては認められていない、というのが現状です。

代表的な最高裁判決は平成15年7月18日の「審査決定取消請求事件」ですが、札幌高等裁判所までは不動産鑑定書が認められましたが、最高裁判所の判決においては、「不動産鑑定士の評価額ではなく固定資産評価基準による価格が『適正な時価』である」とされ札幌高等裁判所に破棄差戻しされています。

※平成15年7月最高裁判決の要旨

「固定資産評価基準に定める方法によっては再建築費を適切に算定することができない特別の事情」または「評価基準が定める減点補正を超える減価を要する特別の事情」が存しない限り、その適正な時価であると推認するのが相当である。

納税者の鑑定評価書は、再調達原価と残価率の根拠をあきらかにしていないため、特別の事情があるということはできない。」

固定資産税評価基準の法的拘束性

では、何故これほどまで固定資産評価基準が基本と考えられるのでしょうか。

この理由は、これまでも指摘してきましたが、地方税法に固定資産評価基準が規定されており、法的拘束力があるためです。

(土地又は家屋に対して課する固定資産税の課税標準)

「地方税法349条1項」

「基準年度に係る賦課期日に所在する土地又は家屋(以下「基準年度の土地又は家屋」という。)に対して課する基準年度の固定資産税の課税標準は、当該土地又は家屋の基準年度に係る賦課期日における価格(以下「基準年度の価格」という。)で土地課税台帳若しくは土地補充課税台帳(以下「土地課税台帳等」という。)又は家屋課税台帳若しくは家屋補充課税台帳(以下「家屋課税台帳等」という。)に登録されたものとする。」

(固定資産税に係る総務大臣の任務)

「同法388条1項」

「総務大臣は、固定資産の評価の基準並びに評価の実施の方法及び手続(以下「固定資産評価基準」という。)を定め、これを告示しなければならない。この場合において、固定資産評価基準には、その細目に関する事項について道府県知事が定めなければならない旨を定めることができる。」

(固定資産の評価に関する事務に従事する市町村の職員の任務)

「同法403条1項」

「市町村長は、第389条又は第743条の規定によって道府県知事又は総務大臣が固定資産を評価する場合を除く外、第388条第1項の固定資産評価基準によって固定資産の価格を決定しなければならない。」

つまり、市町村長は総務大臣により告示された固定資産評価基準により、固定資産税の評価額(価格)を決定しなければならないのです。

この403条1項は、かつて(昭和37年以前)は「固定資産評価基準に準じて」決定すべきとなっていましたが、現行は「固定資産評価基準によって」決定しなければならないとされており、固定資産税の評価額決定に対する固定資産評価基準の法的拘束力がより強まっている訳です。

2022/06/08/11:00