(第55号)所有者不明土地・家屋の関連法の改正

(投稿・令和3年-見直し・令和7年3月)

今回は前号(第54号)「所有者が不明の土地・家屋の現状と課題」に続く内容です。

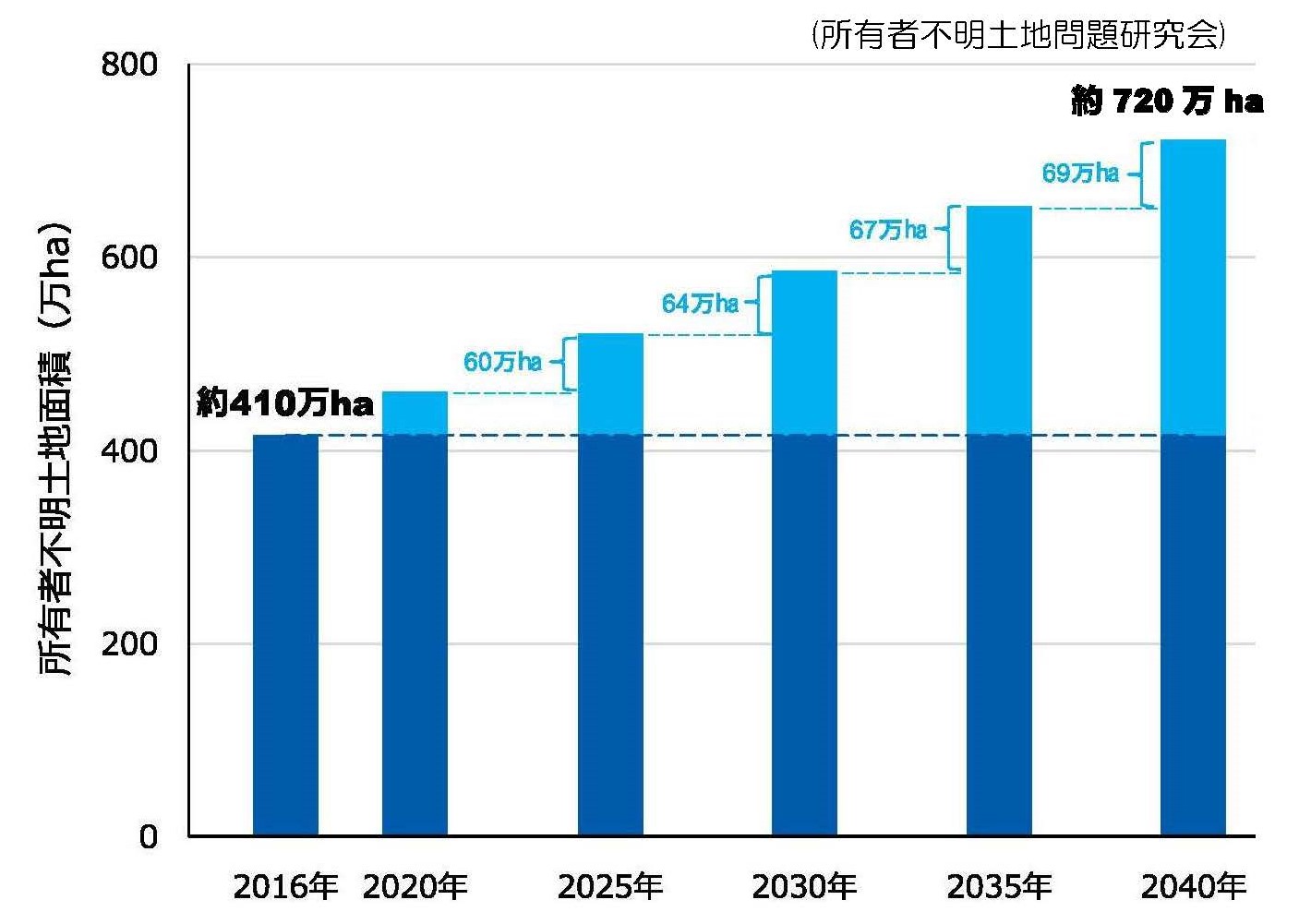

一般財団法人「国土計画協会」の所有者不明土地問題研究会による試算結果によると、日本全国の所有者不明土地は、現在推計で410万ヘクタール(所有者不明率20.3%)で、九州の土地面積(約368万ヘクタール)を越える面積となり、2040年までには720万ヘクタールに膨らむ見通しです。北海道本島の土地面積(約780万ヘクタール)に匹敵する面積になります。

近年、所有者不明の土地が全国的に増加しており、公共事業の推進や生活環境面で様々な問題が生じています。

そこで、所有者が不明の土地・家屋の固定資産税の課税上の課題に対応するため、所有者情報の円滑な把握や課税の公平性の観点から、令和2年度税制改正において、措置が講じられました。

所有者が不存在・特定できないケース

まずは、所有者が不存在あるいは特定できないため課税できないケースを確認しておきます。

総務省のホームページに、所有者が不存在・特定できないため課税できないケース(例)として、次の4つのケースが掲載されています。

① 死亡した登記名義人から賃借していた者が居住を継続している

Aの生前からBが賃借していたが、登記簿は土地・建物のは死亡したA名義のまま、またAの相続人は全員相続放棄している場合ですが、土地・家屋ともに課税できません。

② 相続放棄した者とその関係者が居住している

登記は土地・建物C名義だがCが死亡し、Cの相続人は全員が相続放棄している場合ですが、土地・家屋ともに課税できません。

③ 登記が正常に記録されていない土地で店舗を営業している

土地の登記が複数人によるもので、住所記載が無いなど正常に登記されておらず、建物はH名義で店舗を営業している場合ですが、土地は課税できず、家屋はHに対して課税されます。

④ 外国籍の所有者が死亡し、相続人が特定できない

マンションの一区画及び敷地を外国籍のX名義であるが死亡している場合ですが、国内に戸籍等が存在しないため、相続関係が確認できず、土地・家屋ともに課税できません。

所有者不明土地・家屋の地方税法改正

現に所有している者の申告の制度化

これまで、登記簿上の所有者が死亡している場合、課税庁の市町村等では「現に所有している者」(通常は相続人)の把握のため、法定相続人全員の戸籍調査等多大な時間と労力を割いてきています。

このため、相続登記がされるまでの間における現所有者(相続人等)に対し、市町村の条例で定めるところにより、氏名・住所等必要な事項を申告させることができることとされました。

<現に所有している者の申告>

「地方税法第384条3項」

「3項 市町村長は、その市町村内の土地又は家屋について、登記簿又は土地補充課税台帳若しくは家屋補充課税台帳に所有者として登記又は登録がされている個人が死亡している場合における当該土地又は家屋を所有している者(以下この条及び第386条において「現所有者」という。)に、当該市町村の条例で定めるところにより、現所有者であることを知つた日の翌日から三月を経過した日以後の日までに、当該現所有者の住所及び氏名又は名称その他固定資産税の賦課徴収に関し必要な事項を申告させることができる。」

使用者を所有者とみなす制度の拡大

これまでは、法律上、震災等の事由によって所有者が不明の場合に、使用者を所有者とみなして課税できる規定がありました(地方税法第343条4項)が、調査を尽くしてもなお固定資産の所有者が一人も明らかにならない場合、(事前に使用者に通知をした上で)使用者を所有者とみなして、固定資産課税台帳に登録し、固定資産税を課すことができることとされました(同法同条5項が追加)。

<固定資産税の納税義務者等>

「地方税法第343条4項5項」

「4項 市町村は、固定資産の所有者の所在が震災、風水害、火災その他の事由により不明である場合には、その使用者を所有者とみなして、固定資産課税台帳に登録し、その者に固定資産税を課することができる。この場合において、当該市町村は、当該登録をしようとするときは、あらかじめ、その旨を当該使用者に通知しなければならない。

5項 市町村は、相当な努力が払われたと認められるものとして政令で定める方法により探索を行つてもなお固定資産の所有者の存在が不明である場合(前項に規定する場合を除く。)には、その使用者を所有者とみなして、固定資産課税台帳に登録し、その者に固定資産税を課することができる。この場合において、当該市町村は、当該登録をしようとするときは、あらかじめ、その旨を当該使用者に通知しなければならない。」

これは、土地や家屋を使用収益しているにもかかわらず、所有者が正常に登記されていない等の理由により、市長村が調査を尽くしてもなお所有者が一人も明らかにならない場合においては、固定資産税を課すことができないという実態でした。

令和2年度税制改正により、課税の公平性の観点から、所有者の存在が一人も明らかにならない場合に、資産を使用収益し、所有者と同程度の利益を享受している者が存在しているときは、その者が所有者と同様に行政サービスを受益している点に着目して、使用者を所有者とみなして課税することができるようになりました。

相続登記の申請義務化が決定

この度、所有者不明土地・家屋に関して「民法等一部改正法」が公布されましたが、この中で固定資産税に関係する法は不動産登記法で、最も関係する項目は「相続登記の申請義務化」です。

相続登記が義務でないことが最大の不明要因

所有者不明土地・家屋問題の解消に道筋をつけるため、相続登記の申請が義務化となります。

この「所有者不明の土地・家屋」の最大の原因が、相続登記が義務化されていないことであることからすると、固定資産税の課税からは「相続登記申請義務化」は明るいニュースと言えます。

今回の相続登記に関する法改正の大きなポイントは、以下の3つあります。

① 相続登記の申請義務化

② 相続人申告登記の(仮称)の創設

③ 所有権の登記名義人の氏名または名称、住所の変更の登記の義務づけ

相続登記の申請義務化は3年以内(新制度の概要)

ここでは、①の相続登記の申請義務化(2年以内の施行)についてのみ、お知らせします。

親が亡くなり、相続で不動産の所有権を取得した場合、相続の開始を知って、かつ、所有権を取得したと知った日から3年以内に移転の登記を申請しなければなりません。

遺産分割で所有権を取得した際は、分割の日から3年以内の登記が義務づけられます。たとえば、遺産分割協議が2年後にまとまった場合、その日から3年以内に登記を申請しないといけません。もしも、正当な理由がないのにも関わらず、この二つの申請を怠った時は、10万円以下の過料を求められます。

このように相続登記の義務化がされることとなりましたが、これにより固定資産税の課税がスムーズに進むことを期待したいものです。

(次号に続きます)

2022/06/05/13:00