(第102号)「空き家」を取り壊した後の「更地」は、住宅用地ではないが非住宅用地の負担調整措置が適用

(投稿・令和5年10月-見直し・令和7年4月)

「空き家」問題では、「空家等対策特別措置法」(以下「空き家法」)による「特定空き家」の指定がありますが、新しく「管理不全空き家」が創設されました。

現在「空き家」問題では、家屋の取壊しだけではなく、有効活用も検討される等幅広い動きも出てきています。

一方、固定資産税の土地評価では、家屋がある土地は住宅用地の負担調整措置による減額の特例措置がありますが、家屋を取壊して「更地」にすると、この減額特例は適用されなくなります(再建築予定地は別)。

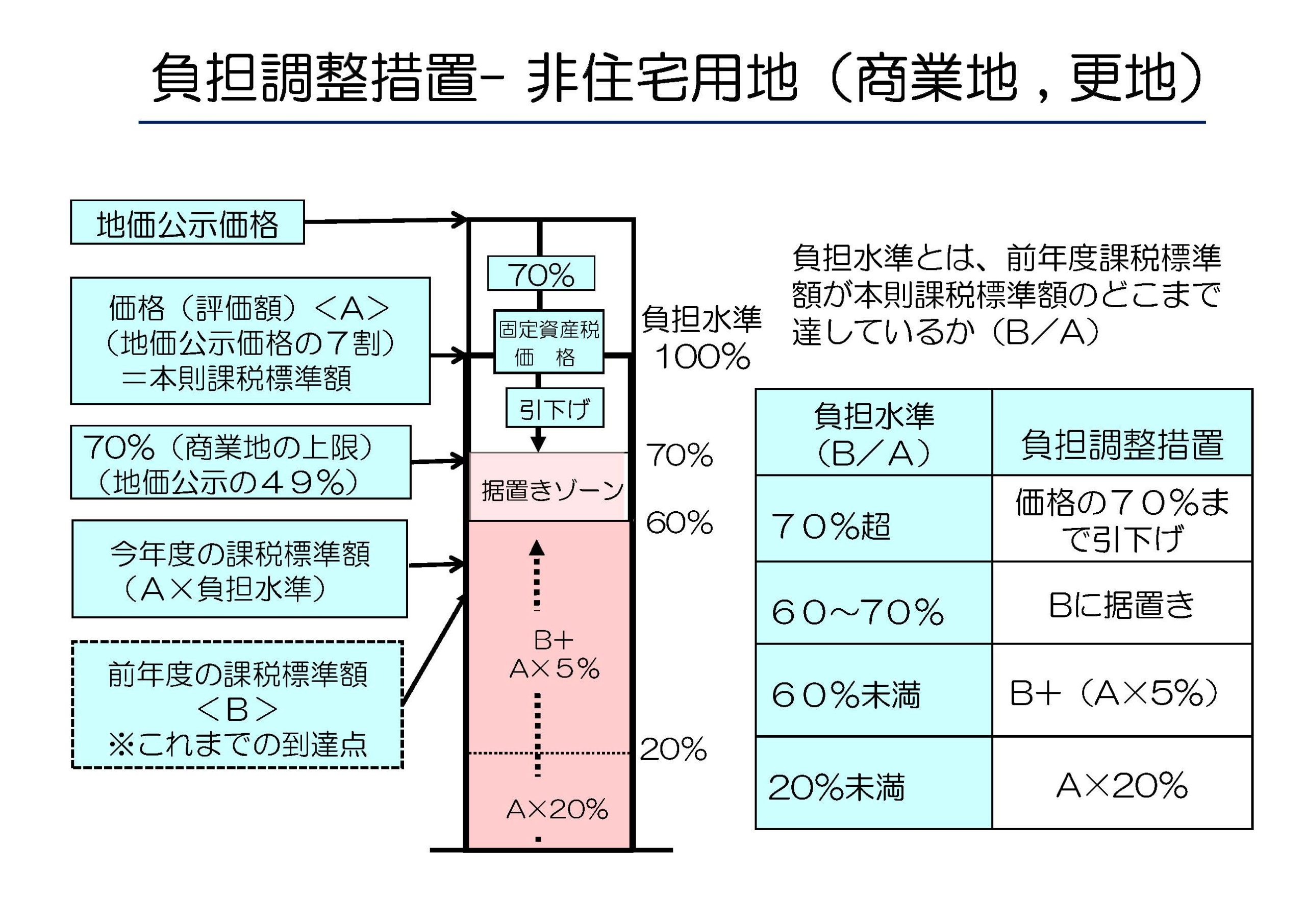

しかし、この「更地」については、「非住宅用地(商業地等)の負担調整措置」があります。

固定資産税の土地とは何か

まず、「更地」は間違い無く土地の部類ですので、固定資産税の根拠法である地方税法における土地の位置づけについてみていきます。

<固定資産税に関する用語の意義>

「地方税法341条1項2号」

「土地とは、田、畑、宅地、塩田、鉱泉地、山林、牧場、原野その他の土地をいう」

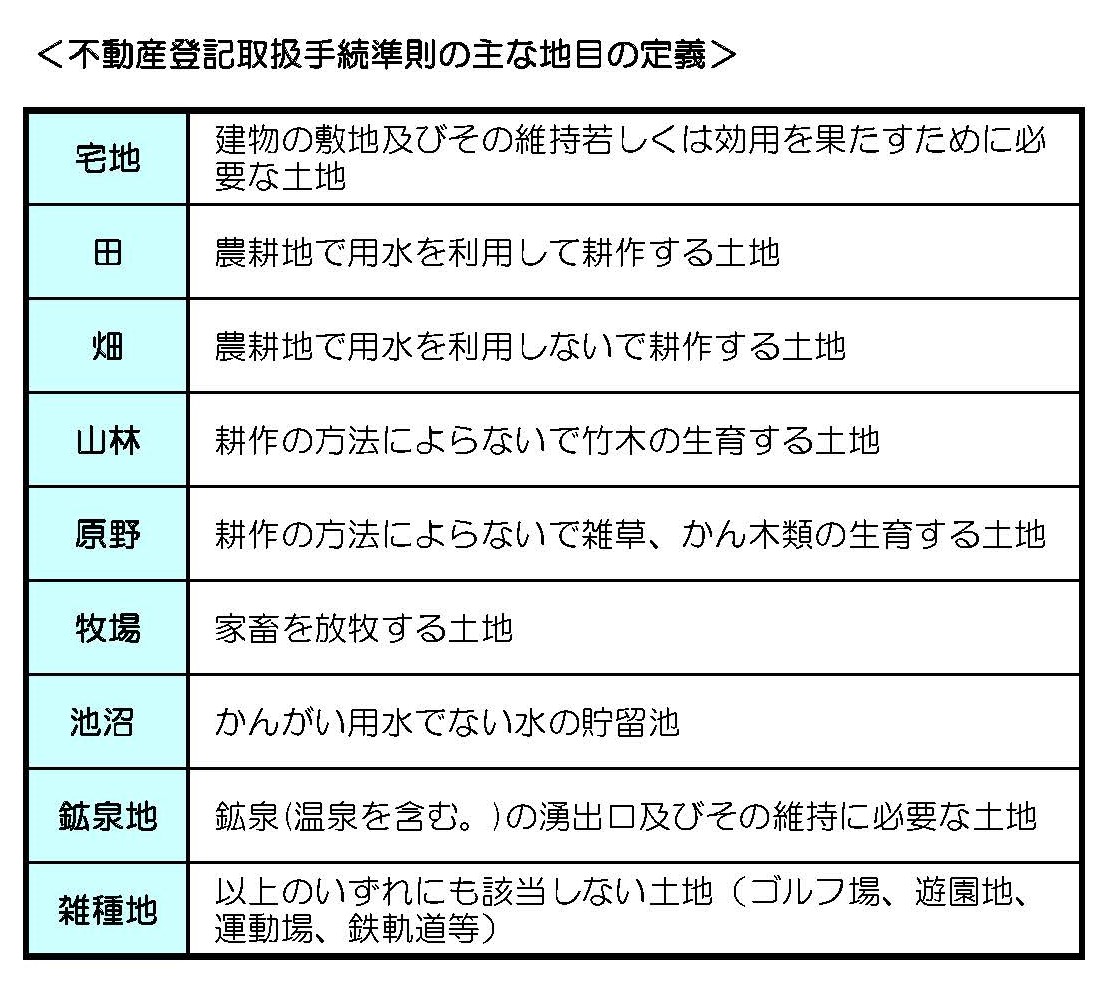

ところで、地方税法では用語の定義はされていませんが、具体的には不動産登記法(事務取扱手続準則)の定める通りとされています。

<不動産登記法—地目>

「不動産登記事務取扱手続準則第68条」

「次の各号に掲げる地目は,当該各号に定める土地について定めるものとする。この場合には,土地の現況及び利用目的に重点を置き,部分的にわずかな差異の存するときでも,土地全体としての状況を観察して定めるものとする。」

不動産登記事務取扱手続準則(68条)では23種類の地目が定められていますが、ここに主なものを掲げます。

※ここには「更地」の用語はありませんが、宅地の一形態とみることができます。

住宅用地の負担調整措置

固定資産税の評価において、土地は住宅用地と非住宅用地から成ります。

まず、住宅用地とは「専ら人の居住の用に供する家屋又はその一部を人の居住の用に供する家屋の敷地の用に供されている土地」(地方税法第349条の3の2第1項)と定義されています。

住宅用地の例としては、住宅用家屋(専用住宅・アパート等)の敷地、住宅用家屋の敷地と一体となっている庭・自家用駐車場があります。つまり、住宅用地は家屋が存在している土地ということになります。

ところで、地方税法第349条の3の2は「住宅用地に対する固定資産税の課税標準の特例」条文なのですが、では課税標準とは何かということになります。

課税標準額とは、税率をかけて固定資産税の税額を算出する基になる金額のことで、通常は評価額と同一ですが、住宅用地については土地の負担調整措置が適用され、特例として評価額よりも低くなります。

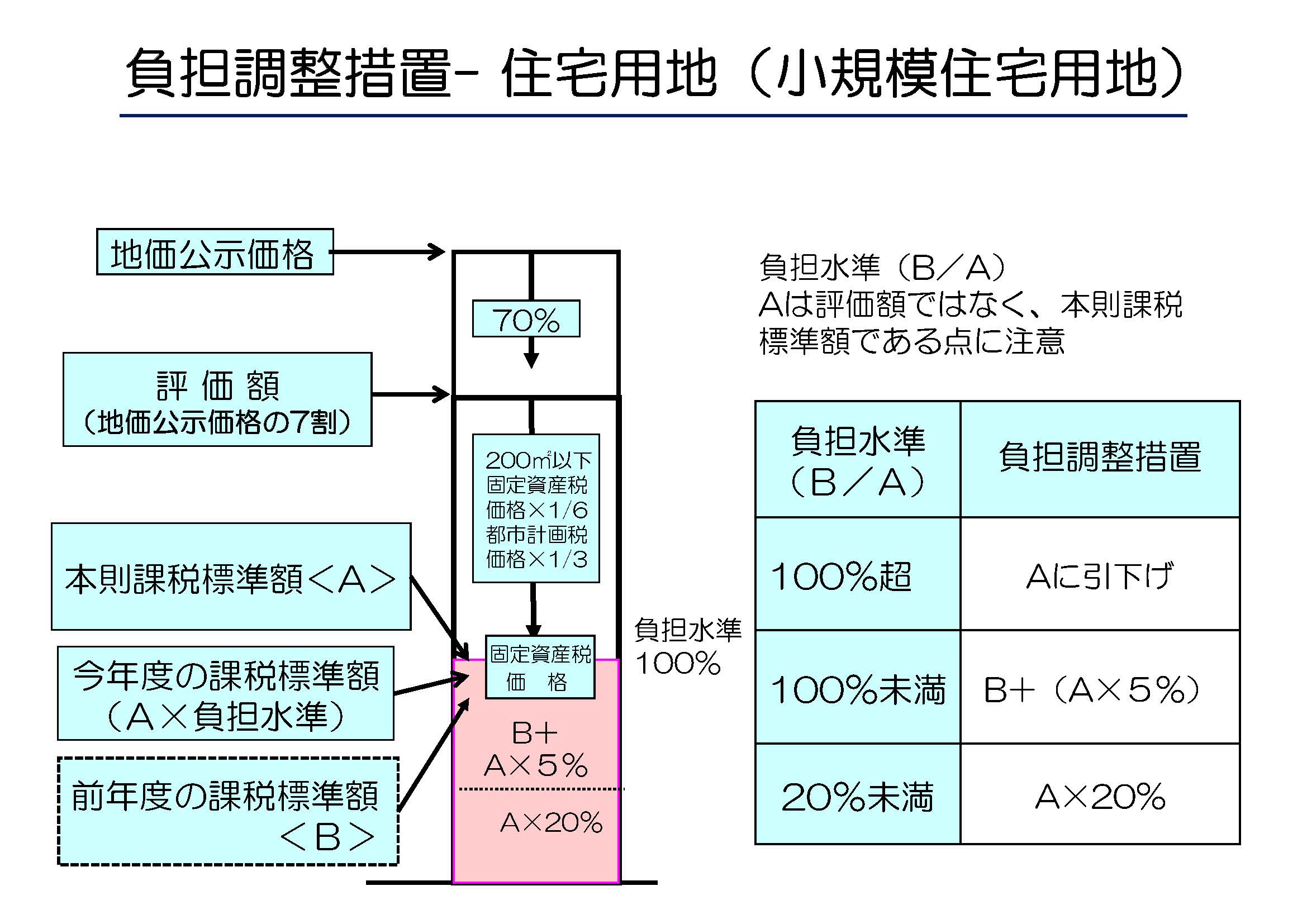

土地の負担調整措置では、価格(評価額)、本則課税標準額、前年度課税標準額、今年度課税標準額からなるため、複雑な仕組みとなっています。

ここに住宅用地の負担調整措置の仕組み(小規模住宅用地の場合)を掲げます。

<住宅用地の負担水準と負担調整措置>

固定資産税の価格は地価公示価格の7割とされています。

そして住宅用地の場合は、200㎡までが小規模住宅用地で価格に1/6,200㎡を超える部分は一般住宅用地で価格に1/3を乗じたものが本則課税標準額となります(一般住宅用地の上限は家屋面積の10倍まで)。

次に、その年の課税標準額(今年度課税標準額)を求めるには、本則課税標準額に対する前年度の課税標準額の割合(これを負担水準と言います)を求めますが、これは前年度の課税標準額が、本則課税標準額のどこまで達しているかということです。

そして、その負担水準に応じて今年度の課税標準額が決まってきます。したがって、今年度課税標準額=本則課税標準額×負担水準となり、今年度課税標準額×税率=税額となります。

非住宅用地(商業地等)の負担調整措置

それに対して家屋が存在しない、例えば「空き家法」の特定空き家に指定され、家屋を取り壊した場合の「更地」は、住宅用地の負担調整措置は解除され、非住宅用地(商業地等)としての負担調整措置が適用されます。

非住宅用地(商業地等)の例としては、業務用家屋(店舗、事務所、工場、倉庫、旅館等)の敷地、外部貸駐車場(月極駐車場、コインパーキング、カーシェアリングやシェアサイクルの用地など)、資材置場、空地(=更地)、住宅建築中の土地等があげられます。

<商業地等とは>

「地方税法附則第17条4項」

「商業地等 宅地等のうち住宅用地以外の宅地及び宅地比準土地(宅地以外の土地で当該土地に対して課する当該年度分の固定資産税の課税標準となるべき価格が、当該土地とその状況が類似する宅地の固定資産税の課税標準とされる価格に比準する価格により決定されたものをいう。)をいう。」

ここに商業地等(「更地」)の負担調整措置の仕組みを掲げます。

<商業地等(「更地」)の負担調整措置>

この商業地等の負担調整措置の仕組みは、地方税法附則第18条に規定されています。

※地方税法の「附則」はページ項目では単に1行のみですが、枝番を含んだ条文量は膨大となっており、上記の附則第18条に商業地等の負担調整措置の仕組みが規定されていることを探すこと自体一苦労です。ただし、この商業地等の負担調整措置の仕組みは平成9年度に成立した以降変更はされておりません。(地方税法附則第18条の条文が長いため条文掲載は割愛します。)

この商業地等の仕組みにより、住宅用地の家屋が取り壊された「更地」でも負担調整措置が行われているのです。

そのため、「固定資産税は建物が取り壊されると、土地が『更地』になり価格が最高6倍となる」と見解がときどきありますが、これは間違いです。

「空き家」が取り壊されて「更地」になると「6倍ではなく3~4倍となる」が正解です。

これは、非住宅用地(商業地等)の上限価格が地価公示価格の7割から更に7割の引下げ特例が定められていることから、6分の1を廃止しても6倍にはならないのです。

さらに商業地等では地価公示価格の6割から7割が据置ゾーンとされているため、仮に6割以下から引上げがあっても6割でストップということになるのです。

実は、この「引上げが6割に達したら6割評価でストップ」と「古くから7割あるいは6~7割ゾーン評価にある」家屋評価との不均衡が生じつつあるのが、最近の課題の一つでもあるのです。

不動産鑑定評価での更地

ところで不動産鑑定評価では、「更地」について明確に定義されています。

不動産鑑定評価基準では、①地域の種別(宅地地域)→②土地の種別(宅地)→③宅地の種別(更地)→④更地、と順に定義されています。(第2章 不動産の種別及び類型)

① 地域の種別⇒宅地地域

「地域の種別は、宅地地域、農地地域、林地地域等に分けられる。 宅地地域とは、居住、商業活動、工業生産活動等の用に供される建物、構築物等の敷地の用に供されることが、自然的、社会的、経済的及び行政的観点からみて合理的と判断される地域をいい、住宅地域、商業地域、工業地域等に細分される。」

② 土地の種別⇒宅地

「土地の種別は、地域の種別に応じて分類される土地の区分であり、宅地、農地、林地、見込地、移行地等に分けられ、さらに地域の種別の細分に応じて細分される。 宅地とは、宅地地域のうちにある土地をいい、住宅地、商業地、工業地等に細分される。」

③ 宅地の類型⇒更地

「宅地の類型は、その有形的利用及び権利関係の態様に応じて、更地、建付地、借地権、底地、区分地上権等に分けられる。」

④ 更地とは

「更地とは、建物等の定着物がなく、かつ、使用収益を制約する権利の付着していない宅地をいう。」

2023/10/02/15:00