(第43号)固定資産税と相続税の宅地評価方法の違い(2)(「無道路地」)

(投稿・令和2年-見直し・令和7年2月)

今号は「『無道路地』の固定資産税評価と相続税評価の違い」についてです。

「無道路地」の固定資産税評価と相続税評価は、平成8年度までは同じ評価方法(「陰地割合評価方式」)でしたが、固定資産税評価については平成9年度から簡便な方式(「無道路地補正率方式」)に変わっています。

相続税の無道路地評価

相続税の無道路地評価方法は、次のとおりです。

(1)無道路地の奥行価格補正後の価額 → (2)不整形地補正(又は間口狭小・奥行長大補正) → (3)無道路地としてのしんしゃく(通路部分の価額) → (4)無道路地相続税評価額

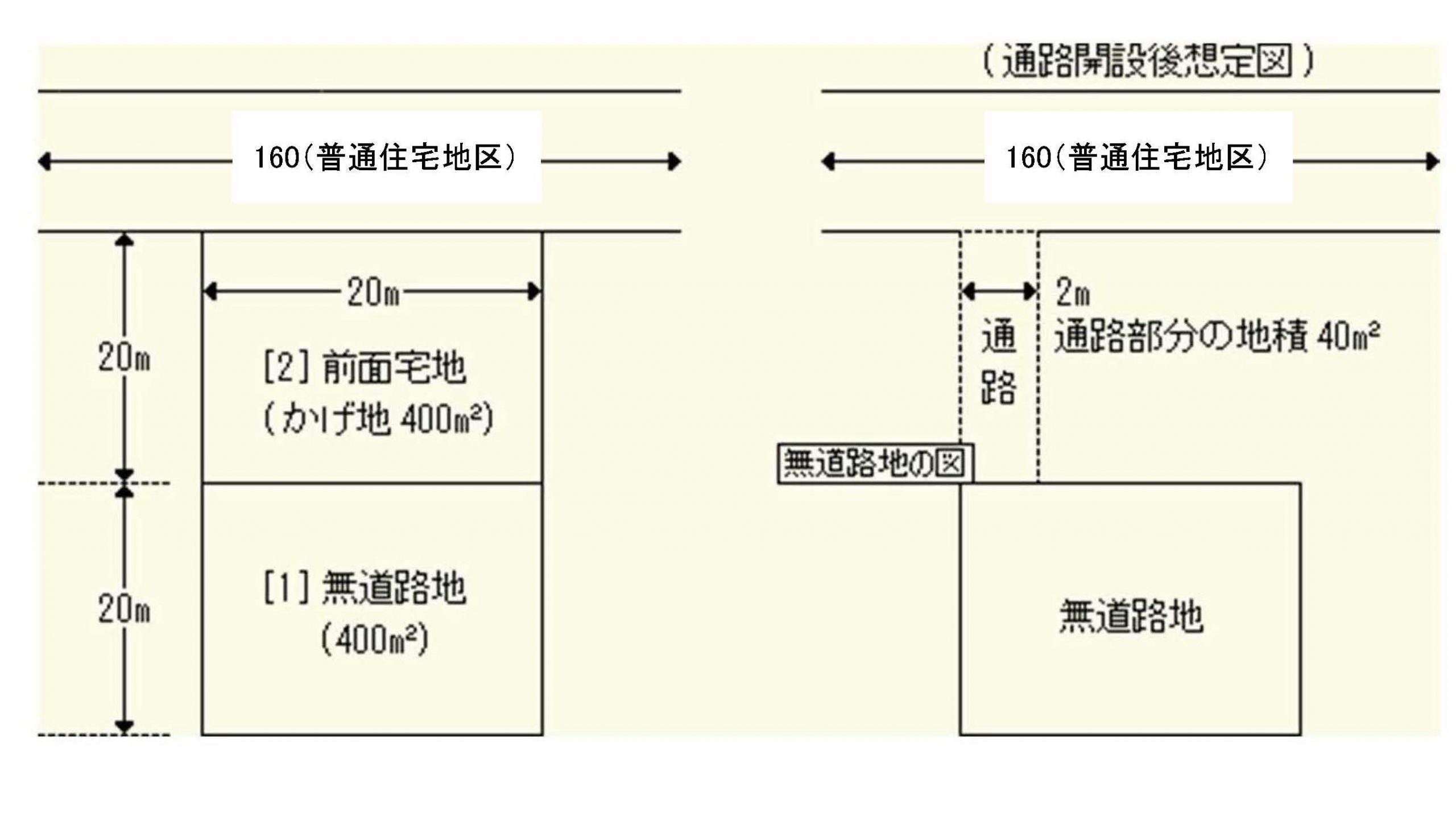

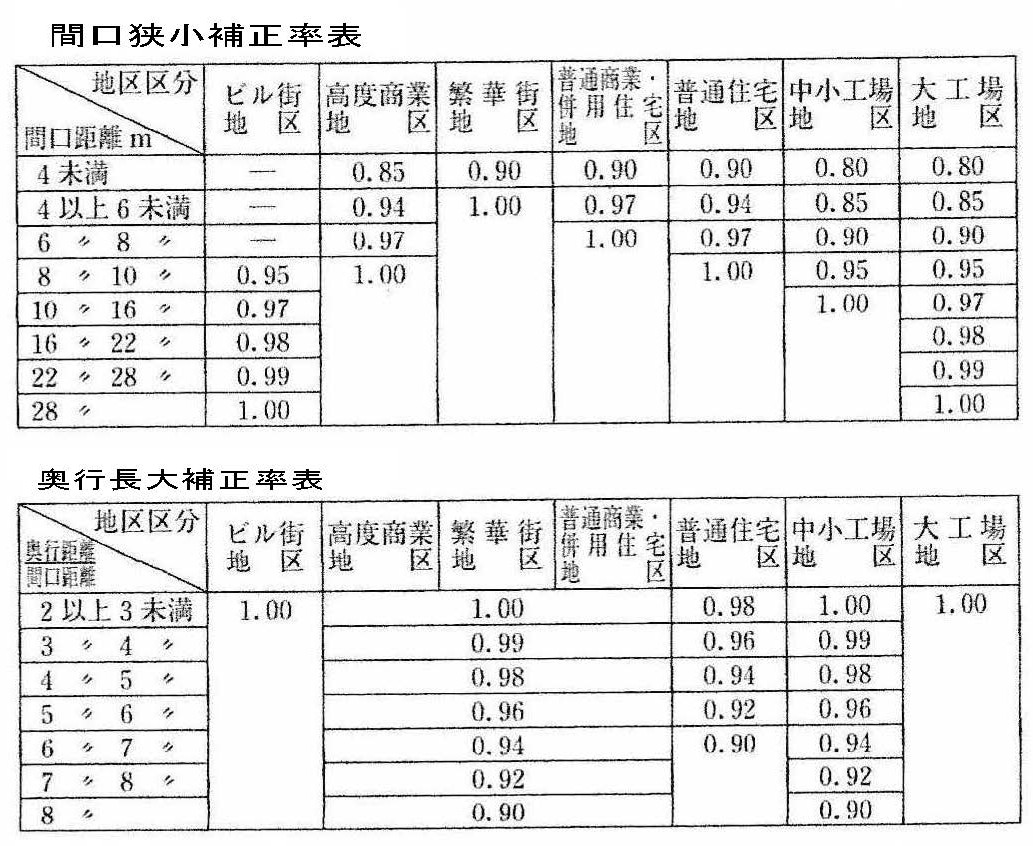

<無道路地の例(相続税)>

(1)無道路地の奥行価格補正後の価額

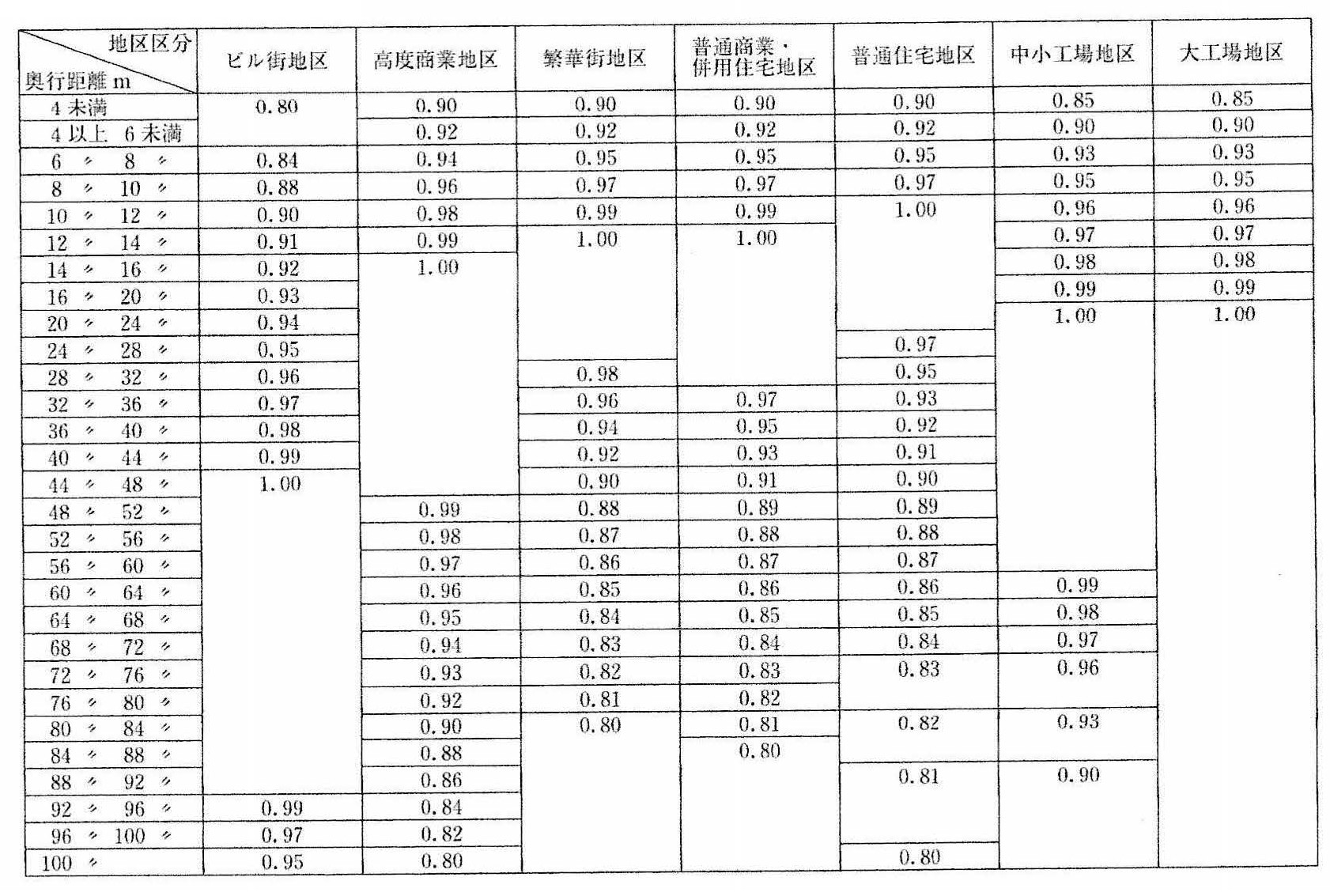

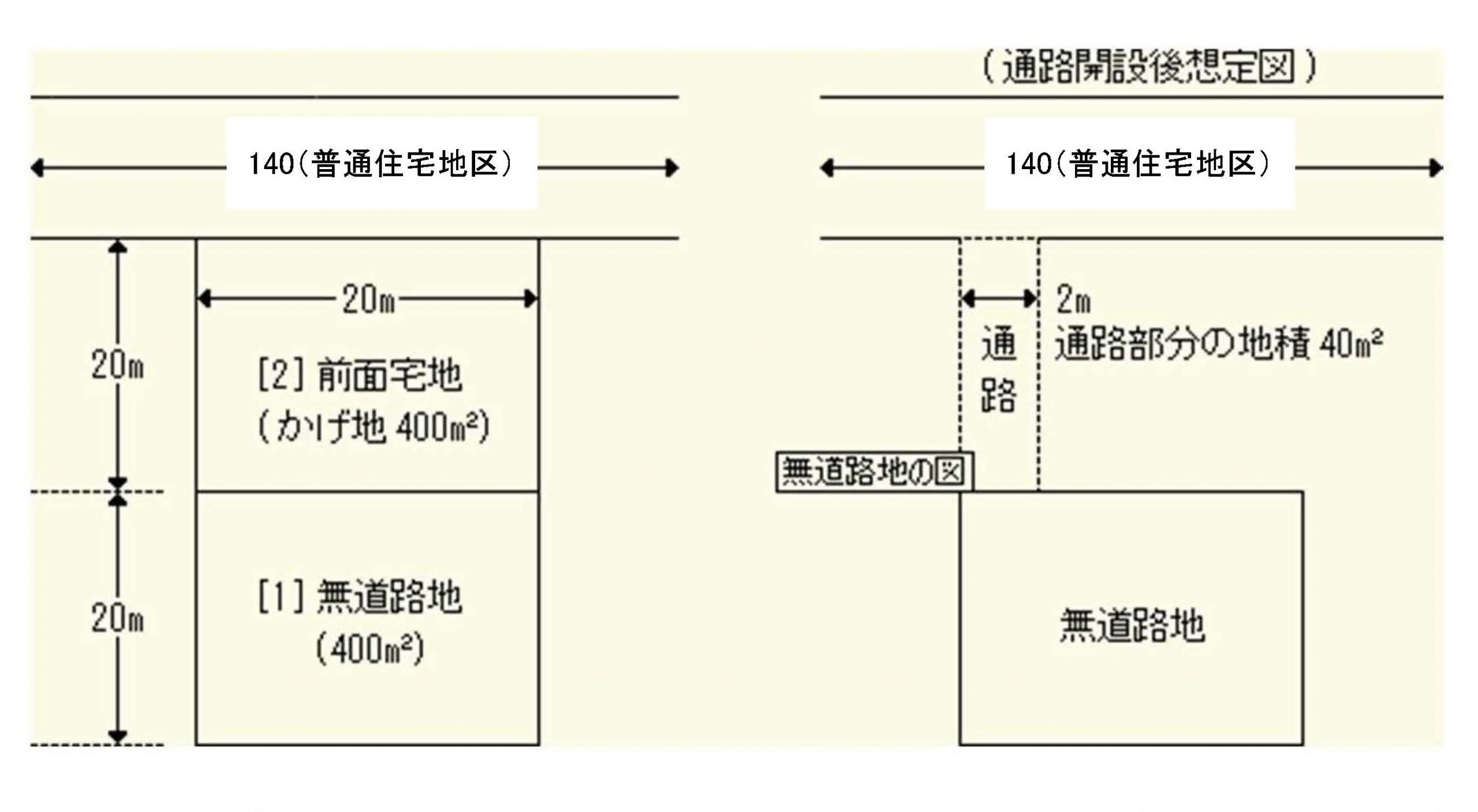

<奥行価格補正率(相続税)>

① 無道路地〔1〕と前面宅地〔2〕を合わせた土地の奥行価格後の価額

◆奥行価格補正率(普通住宅地40m)…0.91

◆〔1〕と〔2〕の地積の合計…800㎡

<160千円×0.91×800㎡=116,480千円>

② 前面宅地〔2〕の奥行価格補正後の価額

◆奥行価格補正率(普通住宅地20m)…1.00

◆〔2〕の地積…400㎡

<160円×1.00×400㎡=64,000千円>

③ ①の価額から②の価額を控除して求めた無道路地〔1〕の奥行価格補正後の価額

<116,480千円ー64,000千円=52,480千円>

(2)不整形地補正(又は間口狭小・奥行長大補正)

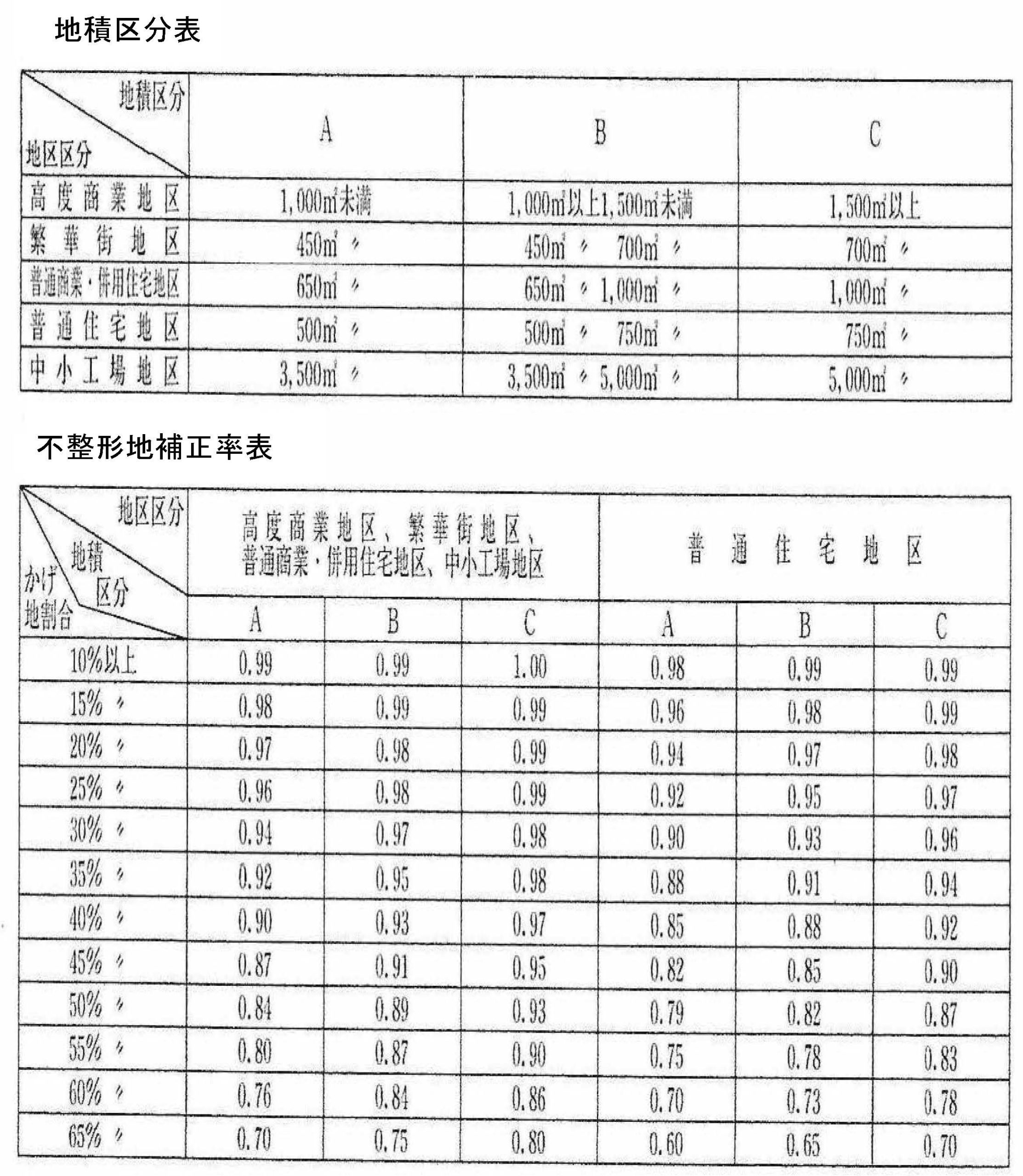

<不整形地補正率(相続税)>

<間口狭小・奥行長大補正率(相続税)>

◆不整形地補正率(普通住宅地区・地積区分A・かげ地割合50%)…0.79

◆間口狭小補正率(間口距離2m)…0.90

◆奥行長大補正率(間口距離2m・奥行距離40m)…0.90

(不整形地補正率×間口狭小補正率)0.79×0.90=0.71(a)

(間口狭小補正率×奥行長大補正率)0.90×0.90=0.81(b)

(a)<(b)により、不整形地補正率は0.71

◆〔1〕の奥行価格補正後の価額×不整形地補正率

<52,480千円×0.71=37,260千円>(不整形地補正後の〔1〕の価額])

(3)無道路地としてのしんしゃく(通路部分の価額)

<160千円×40㎡=6,400千円>

限度額(<37,260千円×0.4=14,904千円)

※不整形地補正後の〔1〕の価額の4割以下

(4)無道路地の相続税評価額

◆不整形地補正後の〔1〕の価額ー通路部分の価額=無道路地の相続税評価額

<37,260千円ー6,400千円=30,860千円>

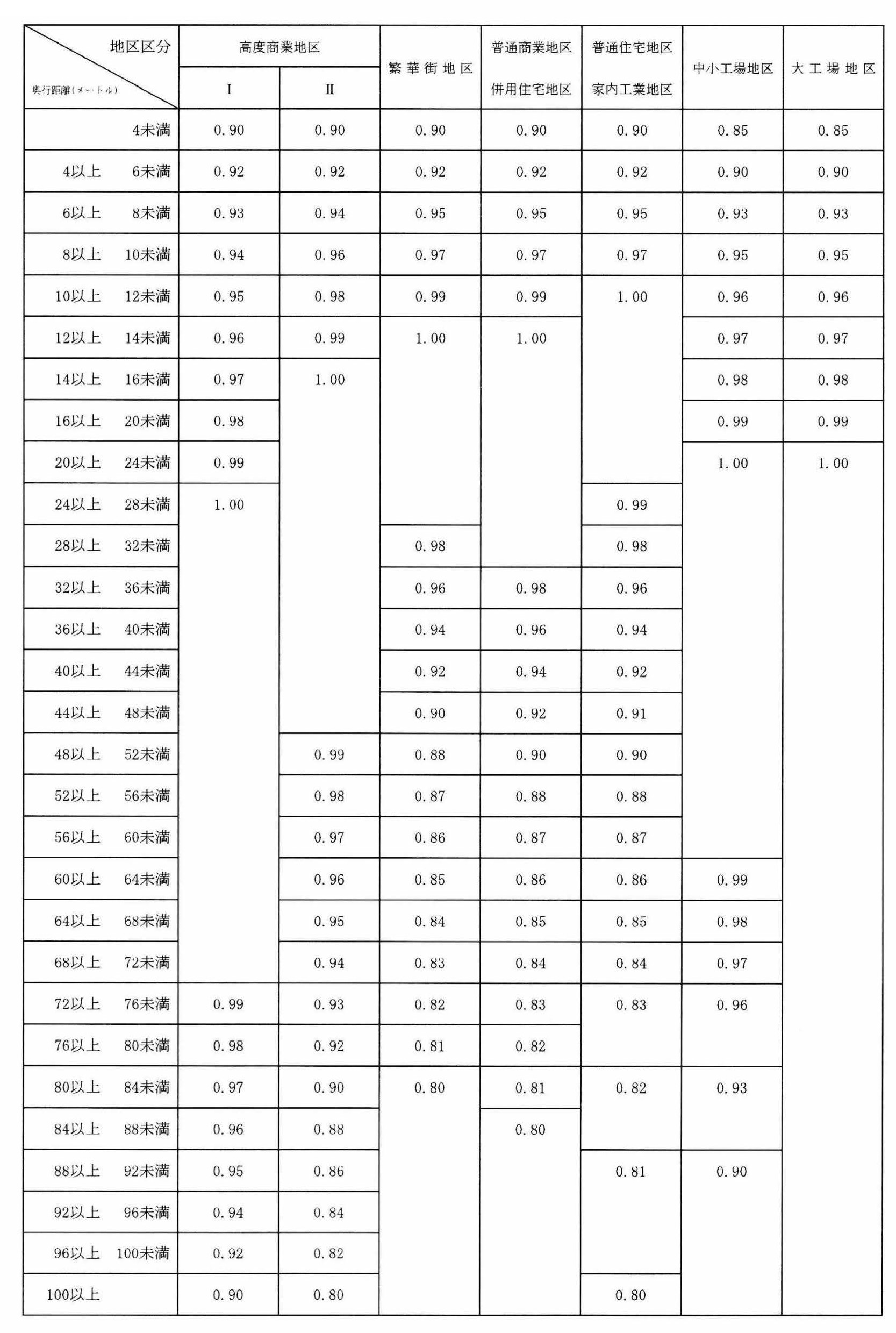

固定資産税の無道路地評価

固定資産税の無道路地の評価方法は、次のとおりです。

(1)無道路地の補正率 → (2)1㎡当たりの評点数

<無道路地の例(固定資産税)>

(1)無道路地の補正率

無道路地〔1〕の奥行価格補正率×前面宅地〔2〕の通路開設補正率×無道路地補正率0.6

※無道路地補正率0.6は「下限」とされていますが、0.6適用の場合が多いようです。

<奥行価格補正率(固定資産税)>

① 無道路地〔1〕の奥行価格補正率(40m普通住宅地)…0.92

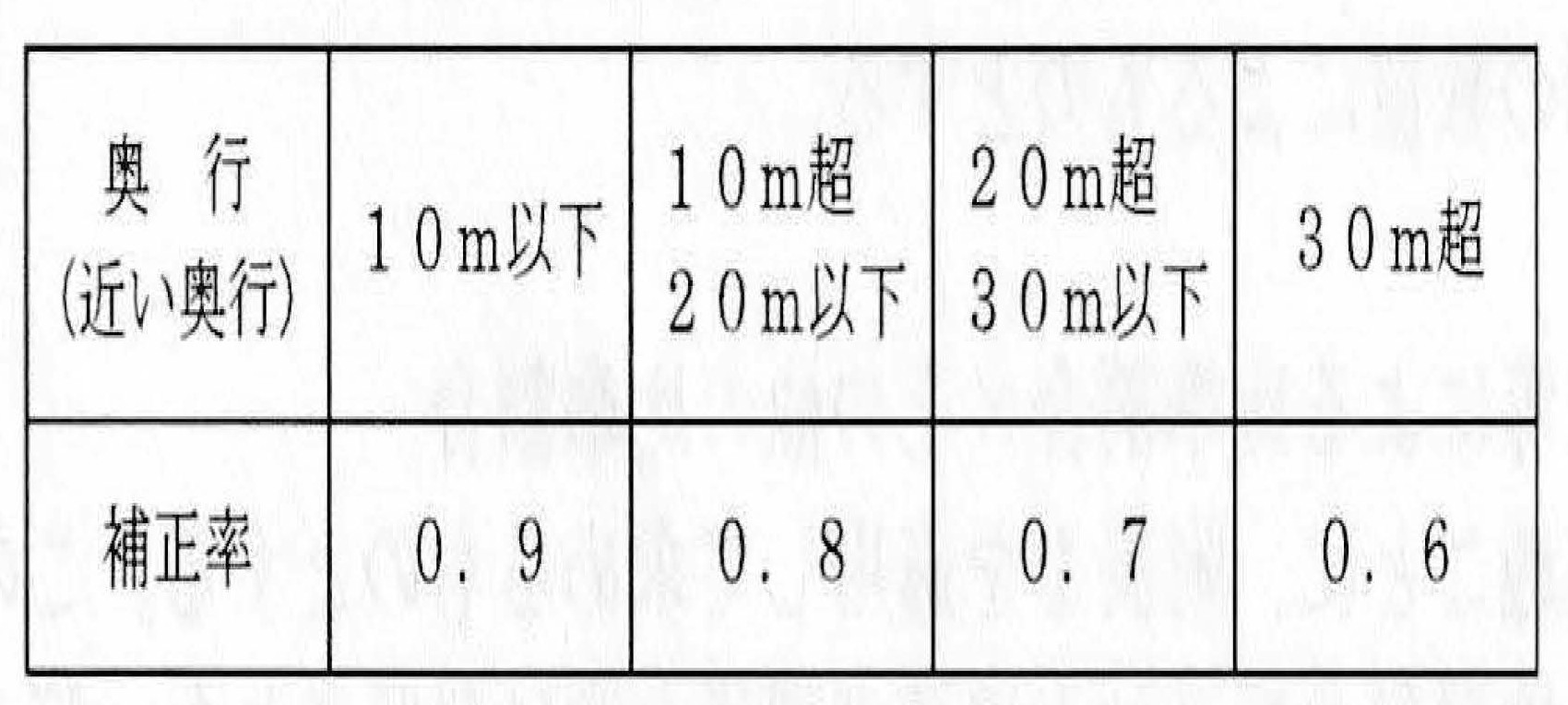

<通路開設補正率(固定資産税)>

② 前面宅地〔2〕の通路開設補正率(20m)…0.80

③ 無道路地補正率…0.60

④ 無道路地の補正率(①×②×③)

<0.92×0.80×0.60=0.44>

(2)1㎡当たりの表点数

<140,000円×0.44=61,600円>

※以上のとおり、固定資産税の無道路地評価は、無道路地補正率が適用されるとされているため、相続税の評価より簡単な方法になっています。

なお、土地の固定資産税評価額は、路線価方式による計算に加えて「住宅用地の特例」や「負担調整措置の仕組み」もありますので、ご注意ください。

2022/5/30/16:00