(投稿・令和2年-見直し・令和7年2月)

前号(39号)「家屋評価「再建築価格方式」の複雑な評価方法について(1)」では、「再建築価格方式」は合理的で公平な方式ではあるが複雑煩瑣な仕組みで、課税誤りの原因の一つともなっていると指摘しました。

なにしろ固定資産評価基準(家屋)の別表だけでも200ページ(A4版)を超える分量ですし、その上、各市町村では「固定資産評価事務要領」(市町村により名称は異なる)に膨大な基準が定められています。

今回は、「家屋評価の仕組み」で記した、時の経過によって生ずる損耗の状況による減点補正の仕組みを説明します。

ページコンテンツ

経年減価の基準=経年減点補正率基準表

家屋は時の経過とともに損耗が生じるため、固定資産評価基準による経年減点補正率基準表に基づき、3年に一度の基準年度ごとに評価替えを行い評価額が減額されます。

ただし、次の場合は減額とはなりません。

①基準年度単位での物価上昇率が減価率を上回る場合は「据置」となります。

②評価割合(残価率)が20%になると、それより評価額は低くはならず、家屋が存在する限り20%の評価・課税となります(以下「最終残価率」)。

家屋の損耗の状況による減点補正は、新築後の年数の経過に応じて生ずる通常の減価ですが、固定資産評価基準では、この他に積雪寒冷地域に存する家屋の積雪寒冷地域の補正や天災、火災その他の事由により通常以上の損耗が生じている場合の損耗残価率も定められています。

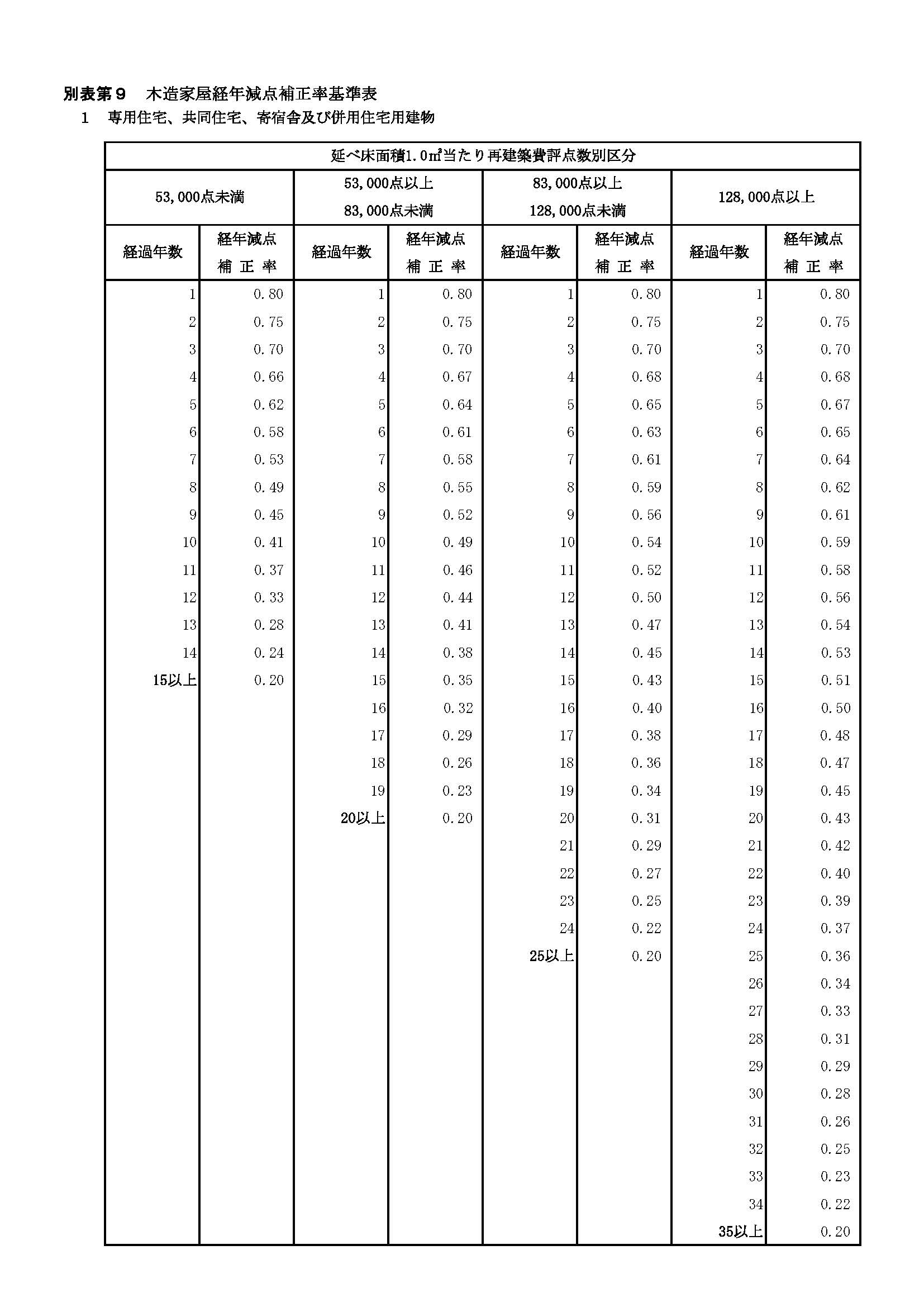

<木造家屋の経年減点補正率基準表>

木造家屋の経年減点補正率基準表は、次の9種類に分類されています。

①専用住宅、共同住宅、寄宿舎及び併用住宅用建物、②農家住宅用建物、③ホテル、旅館及び料亭用建物、④事務所、銀行及び店舗用建物、⑤劇場及び病院用建物、⑥公衆浴場用建物、⑦工場及び倉庫用建物、⑧土蔵用建物、⑨附属家

<木造家屋経年減点補正率基準表の例(専用住宅、共同住宅等)>

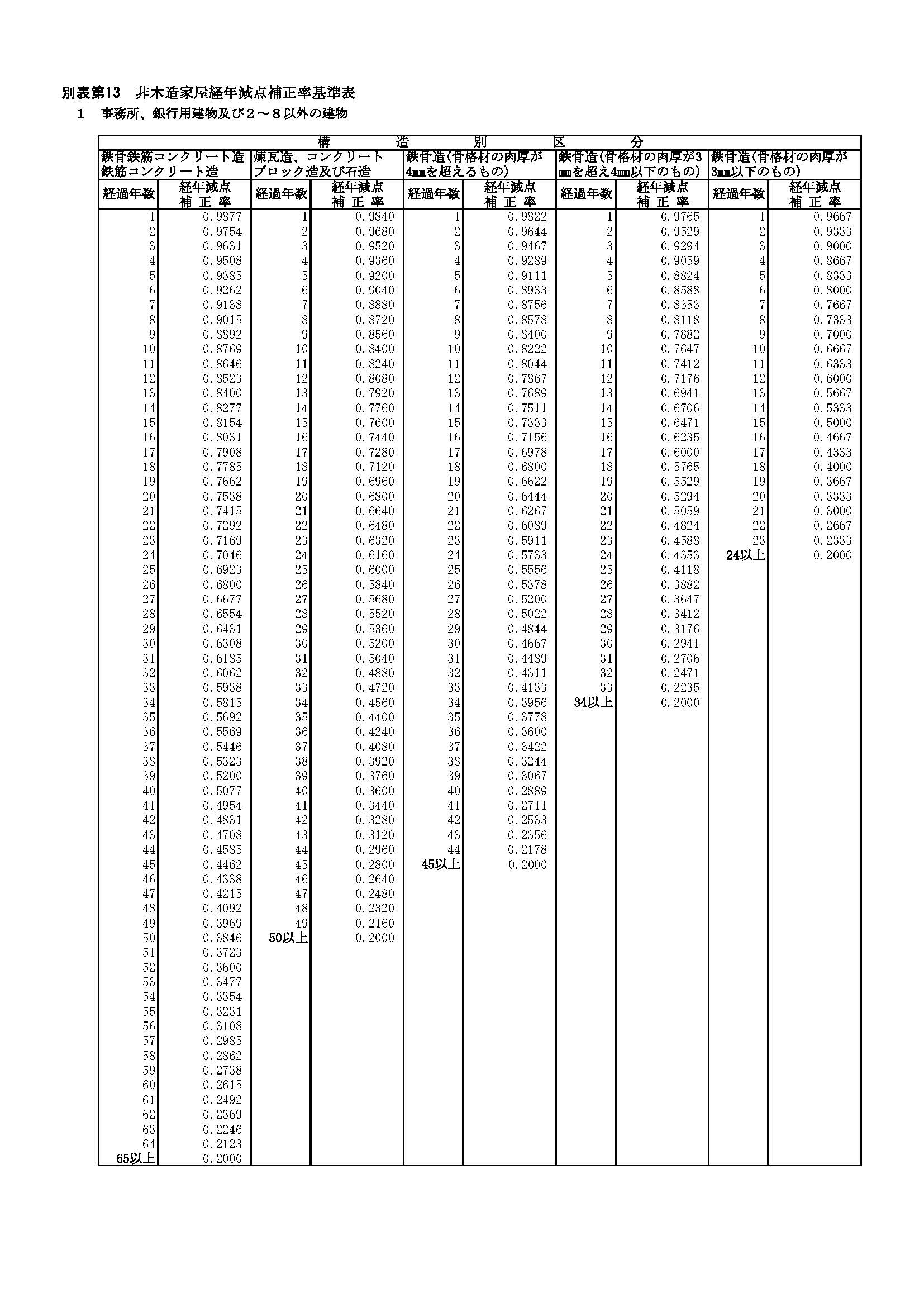

<非木造家屋の経年減点補正率基準表>

非木造家屋の経年減点補正率基準表は次の8種類に分類されています。

①事務所、銀行用建物及び②~⑧以外の建物、②住宅、アパート用建物、③店舗及び病院用建物、④百貨店、劇場及び娯楽場用建物、⑤ホテル及び旅館用建物、⑥市場用建物、⑦公衆浴場建物、⑧工場、倉庫、発電所、変電所、停車場及び車庫用建物

<非木造家屋経年減点補正表の例(事務所、銀行用建物等)>

上記の木造、非木造ともに次の最終残価率20%まで、基本的に経年減点補正が行われますが、木造及び非木造の住宅・アパート用建物のみ初期減価が行われます。初期減価は新築後1年目に0.8(つまり20%減価)されるということです。

固定資産税特有の最終残価率20%

上記のとおり、固定資産税評価は時の経過とともに価値が減少していきますが、固定資産税評価においては、最終的に価値はゼロとはならず、20%の価値が残り続けます。

この最終残価率20%の制度は、「年数の経過に伴って家屋の価値は減少していくが、通常の維持補修を行い家屋として効用を発揮している家屋であれば、家屋の持つ使用価値はゼロにはならず、最低限の価値は保たれる。」と従来から説明されています。

つまり、家屋の固定資産税は、何年経過しても家屋を使用(保有)している限りは最低限20%の評価・課税がされ続けるということになります。

固定資産税家屋評価の論点

固定資産税の家屋評価については、これまでも様々な検討が行われきていますが、いくつか論点を上げてみます。

(1)木造・非木造の区分けについて

前号(39号)と今号で家屋評価の再建築費評点基準表と経年減点補正率基準表を掲げましたが、木造、非木造ともに両者の分類区分が一致していません。このことも家屋評価の複雑さの一因となっています。

ところで、近年では木造建築の技術も進み、かつての無垢材ではなく木材の集成材により非木材と同様の耐久性もみられる家屋も現に建築されています。

このような状況にもかかわらず、現在の固定資産評価基準の再建築費評点基準表と経年減点補正率基準表の内容は「時代遅れ」と言わざるを得ません。

(2)リフォームや用途変更が行われた場合の適用について

家屋を新増築した場合は評価担当側でも把握は可能ですが、リフォームをされた場合や途中で用途が変更された場合(例えば住宅用から事務所用)、適切に経年減価変動率の適用が出来ているのかどうかは疑問です。

(3)最終残価率20%について

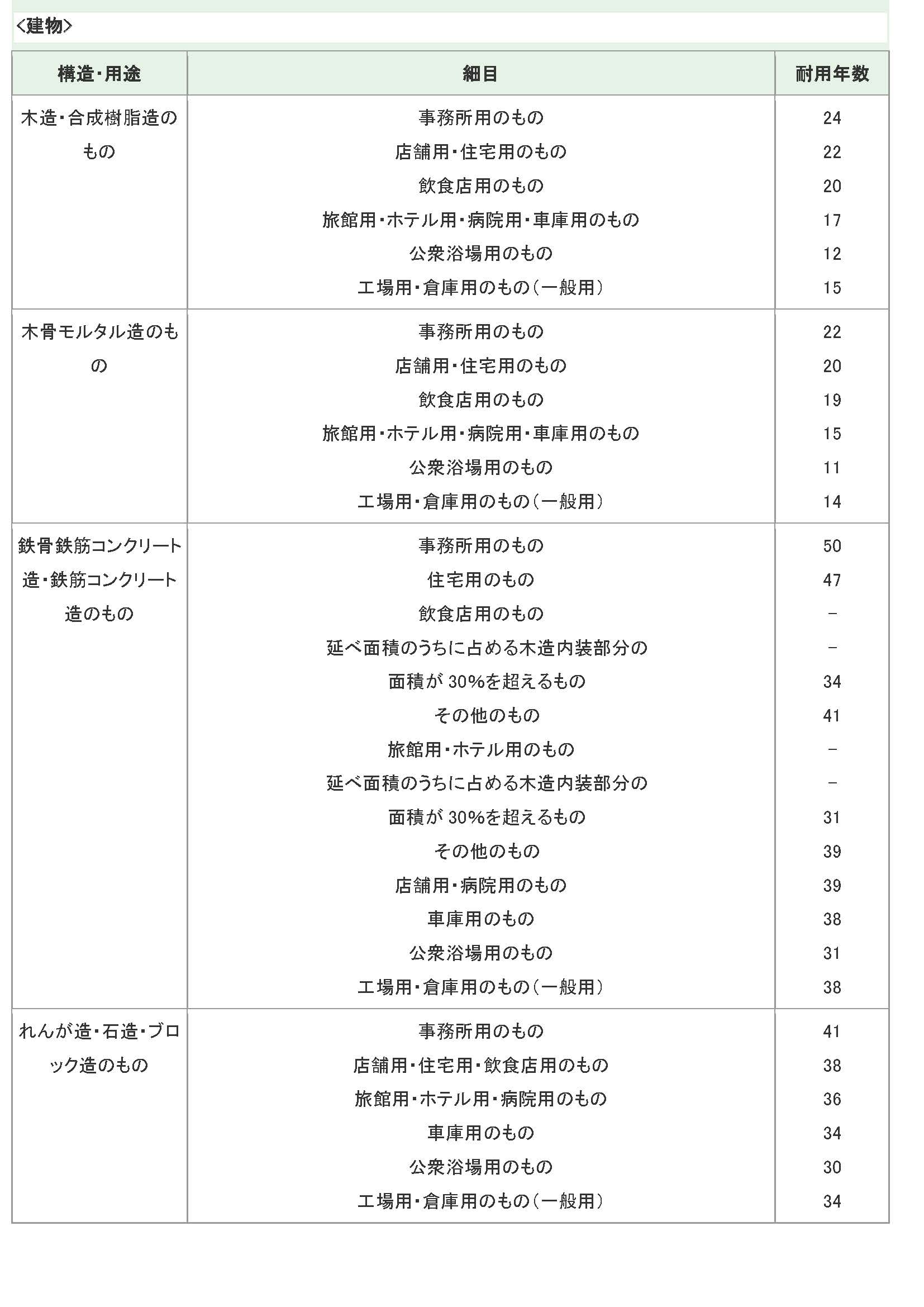

法人税の減価償却において法定耐用年数が定められていますが、固定資産税の最終残価年数とは制度趣旨が異なるため、必ずしも同一ではありません。しかし、法人税の減価償却では1円まで償却されますが、固定資産税は残価率20%で評価額はそれ以下には下がりません。

<法人税の法定耐用年数>

この固定資産税の残価率20%については、「最終残価率はなぜゼロにならないのか」との反対意見もあります。逆に、木造にしても非木造にしても、現実の耐久性も良くなっており、建築専門家の方々からは「最終残価までの年数が短か過ぎる」との意見もあります。

ところで、「最終残価率をゼロに」との意見に対しては、「そもそも固定資産税は何故課税されているのか」という”そもそも論”に目を向ける必要があります。”そもそも論”とは「固定資産税は行政サービスの対価としての費用分担の一つである」ということです。最近では、この「行政サービスの対価」との主張がほとんどなされていないようですが、この点も不思議です。

この観点からすると、土地は「交換価値」とされていますが、家屋は「使用価値」という側面が強いとも言えます。

不動産取引における建物の評価

不動産取引や鑑定評価の世界では、「家屋」ではなく「建物」の名称を使うのが一般的です。

日本では、土地から独立して建物のみの取引は伝統的に採用されていないこともあり、不動産取引における建物価値の査定では、上記の法定耐用年数を参考にするケースが多く、希に固定資産税評価額を建物の価格として採用する場合もあります。

また、不動産鑑定の評価では、建物の減価率査定においては、「経済的残存耐用年数」という概念を採用し、仮に法定耐用年数を経過している建物でも、実際にあと何年使用できるかという年数により査定します。現に居住に供されている建物でも相当程度劣化が進んでいれば、土地・建物一体の最有効使用を更地と査定して、建物取り壊し費用を土地価格から控除する評価を行う場合もあります。

「再建築価格方式」の見直し

固定資産税評価における「再建築価格方式」は、昭和25年に地方税法が創設されて以来一貫して採用されており、「適正な時価」や「正常価格」の基準となりうる最適な方式とされています。

しかし、一方では、市町村での評価担当者からすると、この「再建築方式」は複雑過ぎて難しいという指摘がされており、また当然、納税者にとっても理解が難しく、何度か固定資産評価の簡素・合理化についての検討はされてはいますが、未だ実現に至ってはいません。

2022/5/29/10:30