(投稿・平成27年-見直し・令和5年1月)

本号は第5号「固定資産税土地の住宅用地(小規模住宅用地・一般住宅用地)とは何か)」の続編となります。

ページコンテンツ

住宅用地の減額は申告が義務

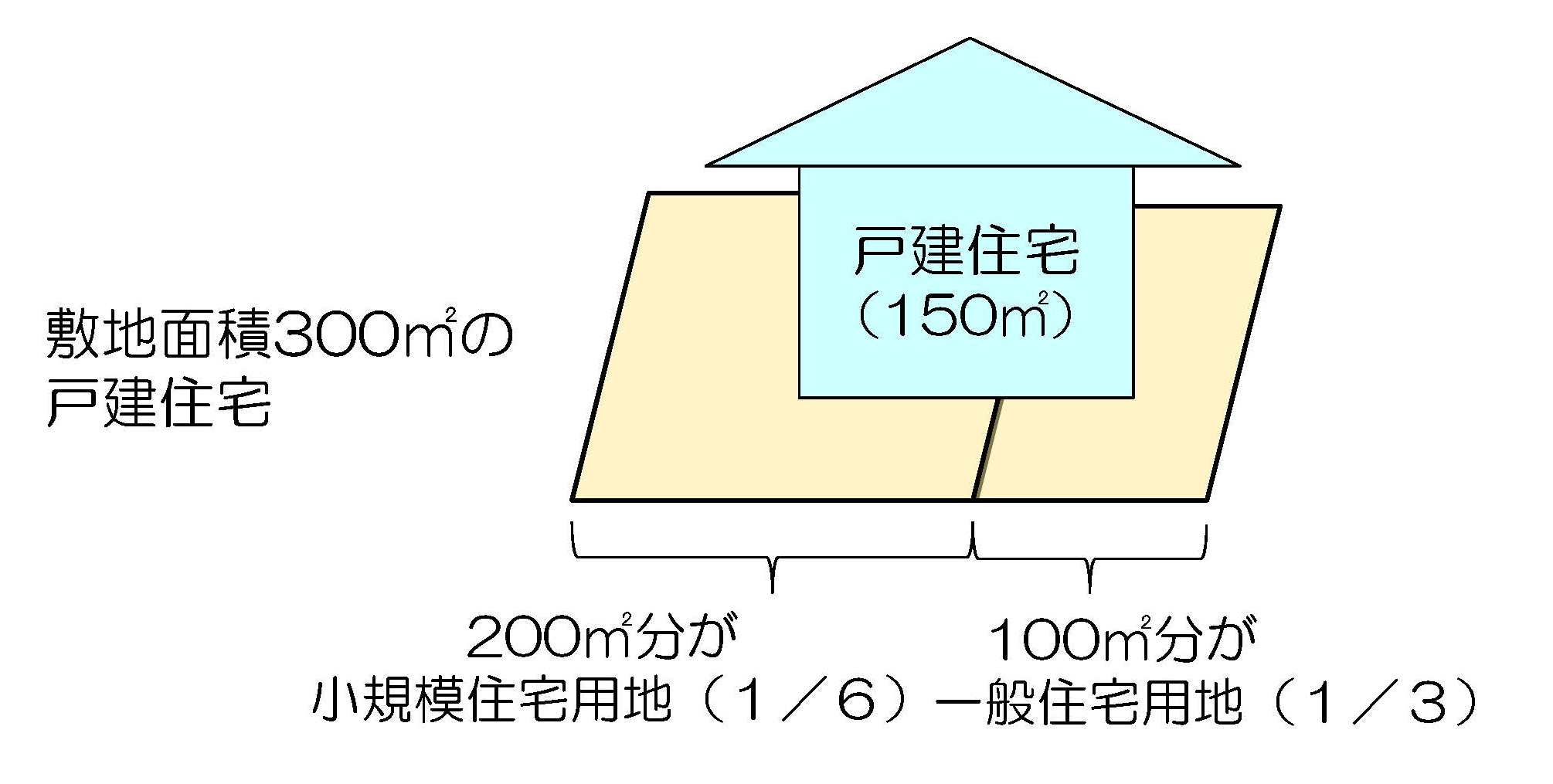

固定資産税では、土地が住宅用地であれば、面積によって評価額が6分の1、あるいは3分の1に減額されます。

住宅用地のうち200㎡以下は、固定資産税の本則課税標準額が1/6になります。これを小規模住宅用地の特例と言います。

また、これが200㎡を超える部分は一般住宅用地と言い、本則課税標準額は1/3になります。

「住宅用地の減額特例」

ところで、(小規模)住宅用地は、役所が把握しきれないことから、土地所有者に住宅用地かどうかを申告させることができるとされています。(地方税法384条1項)

この地方税法の規定を受けて、ほとんどの市町村では条例により申告を義務づけています。

それでは「条例により申告が義務づけられているにも拘わらず、申告がされていない住宅用地」は減額特例が適用されるのでしょうか。

申告が無くても適用される

ところが、納税者の中には、その地方税法の規定や条例の存在を知らずに、住宅用地の申告がされていない場合もあります。

今回のテーマですが、それでは「条例により申告が義務づけられているにも拘わらず、申告がされていない住宅用地」は減額特例が適用されるのでしょうか。

結論として、(市町村の条例により)住宅用地の申告が義務付けられていても、その申告が無くても住宅用地の特例は適用されます。

これは、固定資産税が申告課税ではなく、役所が一方的に評価・課税する賦課課税であるからです。

この問題については、平成4年2月24日の浦和(現さいたま)地裁の判決で「申告がないからといって、減額特例を適用しないとすることが許されるものではない」との判断が示されています。

<平成4年2月24日浦和(現さいたま)地裁判決>

「固定資産税の賦課決定は、市町村長の納税義務者に対する納税通知書の交付によってされるのであって(地方税法第364条)、納税義務者からの申告によるものではないのであり、同法第384条第1項本文が、市町村長は、住宅用地の所有者に対して、当該市長村の条例の定めるところに従い、土地の所在及び面積等、固定資産税の賦課に関し必要な事項を申告させることができるとしたのは、納税義務者に対して右申告義務を課することにより課税当局において減税特例の要件に該当する事実の把握を容易にしようとしただけのものであって、右申告がないからといって、減税特例を適用しないとすることが許されるものではないことは課税の当局者にとっては見易い道理である。」

この判決を受けて、総務省としても「住宅用地であれば申告がなくても住宅用地の認定はなされなければならない」(「要説固定資産税」)としています。

たしかに固定資産税は賦課課税ですので、このような判断も理解できますが、市町村では、申告が必要と思われる所有者に対して申告の催促を行っています。そうであれば、申告の無い所有者の責任が「ゼロ」で良いのか、との疑問も出てきます。

この点について、平成18年の大阪高裁で、行政側に過失があるとしながらも、納税者にも正当な理由なく申告をしなかったことにも過失を認め、3割の過失相殺が相当との判断をしています。

<平成18年3月24日大阪高裁判決>

「法が、条例の定めによって、住宅用地の所有者に固定資産税の賦課徴収に必要な事項の申告をさせることができるとしたのは、賦課課税方式を採用しつつ、調査等の過誤を防止するため、住宅用地の特例によって固定資産税等の逓減措置を受けられる住宅用地の所有者に必要事項の申告義務を負わせることとしたものであって、その限りでは、法は、申告により利益を得られる者が申告しない以上、利益を得られなくてもある程度はやむを得ないという立場を採っているともいい得るところ、被控訴人は、市税条例により申告を義務づけられている(違反には過料の制裁まで科せられる。)にもかかわらず、正当な理由なく所定の申告をせず、しかも毎年控訴人から送付される納税通知書及び課税明細書を子細に検討すれば、本件土地について住宅用地の特例の適用がされていないことが判明するのに、控訴人が自ら過誤に気づき平成16年に是正手続を採るまで過誤にも気づかず、何らの不服申立ても行わなかったというのであるから、被控訴人についても、損害の発生及びその増大につき過失があるのは明らかである。

そして、上記過失の内容・程度のほか、本件における諸般の事情を考慮すると、過失相殺として、被控訴人の損害額からその3割を控除するのが相当である。」

2022/5/10/12:00